В условиях глубокого кризиса ооноцентричной системы, фрагментации мировой торговли и паралича ВТО беспрецедентные санкции США, ЕС и их союзников в отношении России переросли в агрессивную недружественную политику. В жестких рамках ограничений российский бизнес переходит на альтернативные рынки сбыта и приобретения продукции. Происходит не просто корректировка внешнеэкономической политики России, а ее смена с целью расширения существующих и построения новых торгово-экономических связей с дружественными странами. В сложившейся обстановке представляется необходимым проведение анализа происходящих в структуре внешней торговли России сдвигов.

Общий тренд

В последнее десятилетие развитие торговли России с другими странами демонстрировало неустойчивую динамику, зависящую от влияния внутренних и внешних факторов. За 10 лет, прошедших с 2013 г., когда был зафиксирован исторический максимум объемов товарооборота России с миром — 841 млрд долл., прошли два периода параллельных колебаний сокращения и восстановления объёмов российского экспорта и импорта. Особенно заметные изменения российского экспорта произошли в 2014–2016 гг., когда он сократился на 57,5% по причине введения санкций западными странами, а за последовавшие два года восстановился до изначального уровня. В 2020 г. под влиянием пандемии COVID-19 экспорт России упал на 20,1%, однако в следующем году он вырос на 46,1% (см. Рисунок 1).

Рисунок 1. Динамика экспорта и импорта России, 2011–2022 гг., млрд долл.

Источник: составлено автором на основе данных ITC TradeMap - Trade statistics for international business development. [Электронный ресурс] // Режим доступа // https://trademap.org/ (дата обращения: 01.07.2023).

В 2022 г. динамика экспорта и импорта России имела неодинаковую направленность. Ее экспорт не сократился на 30,9%, как предвещали эксперты Всемирного банка, а увеличился еще на 14% в денежном выражении и составил 2,1% мирового экспорта, заняв 15 позицию в общем списке. Импорт России после падения в 2020 г. на 5,3% под влиянием пандемии в следующем году вырос на 26,8%. В 2022 г. импорт по причине санкций сократился на 23% [1] и опустился на 31 позицию в мировом рейтинге, став сопоставимым с уровнем 2016 г. (см. Рисунок 1). Следовательно, западные санкции оказали отрицательное влияние в первую очередь на абсолютные объемы импорта, в то время как экспорт в денежном выражении еще больше вырос по сравнению с показателями предыдущего года.

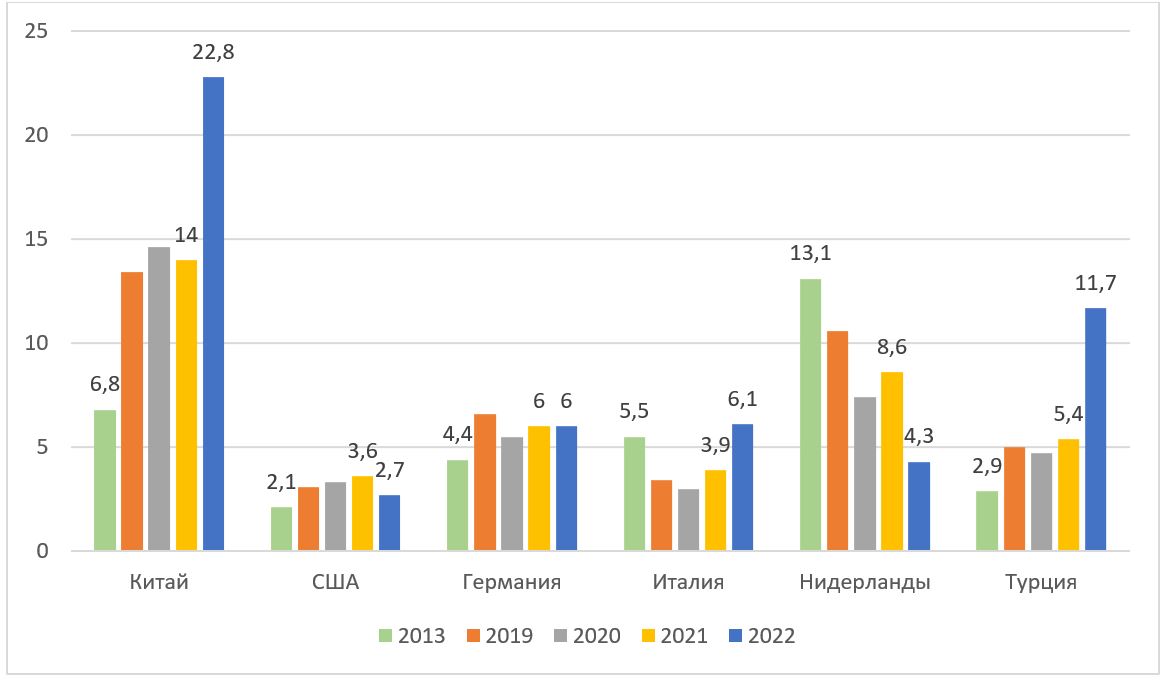

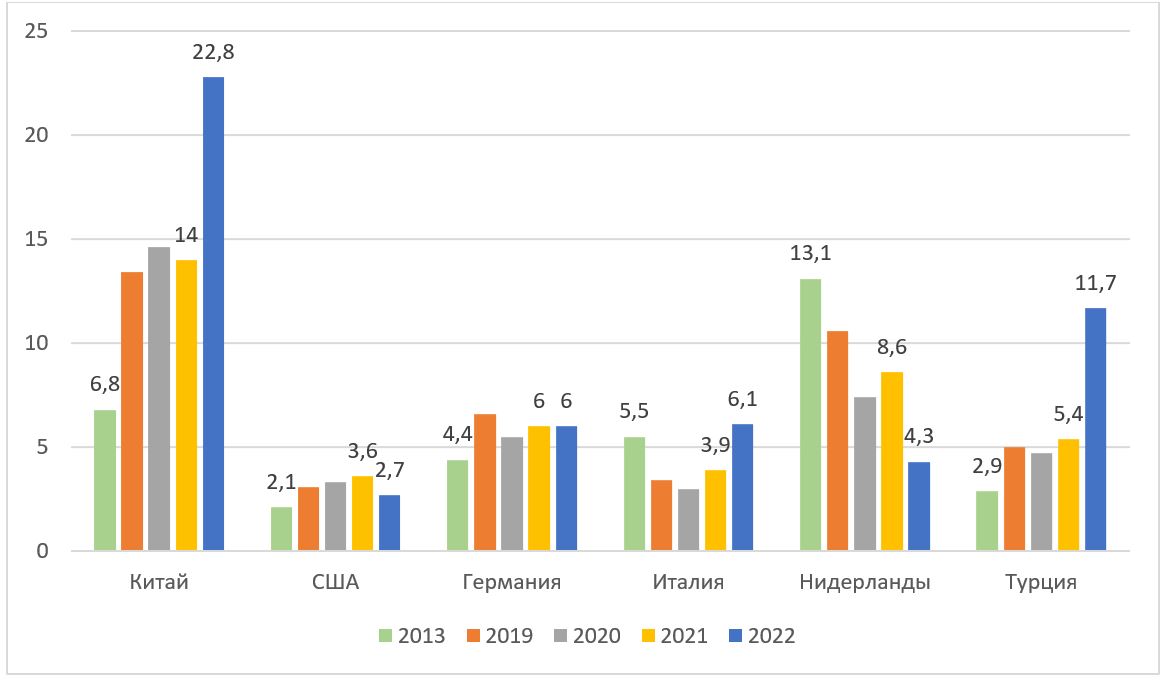

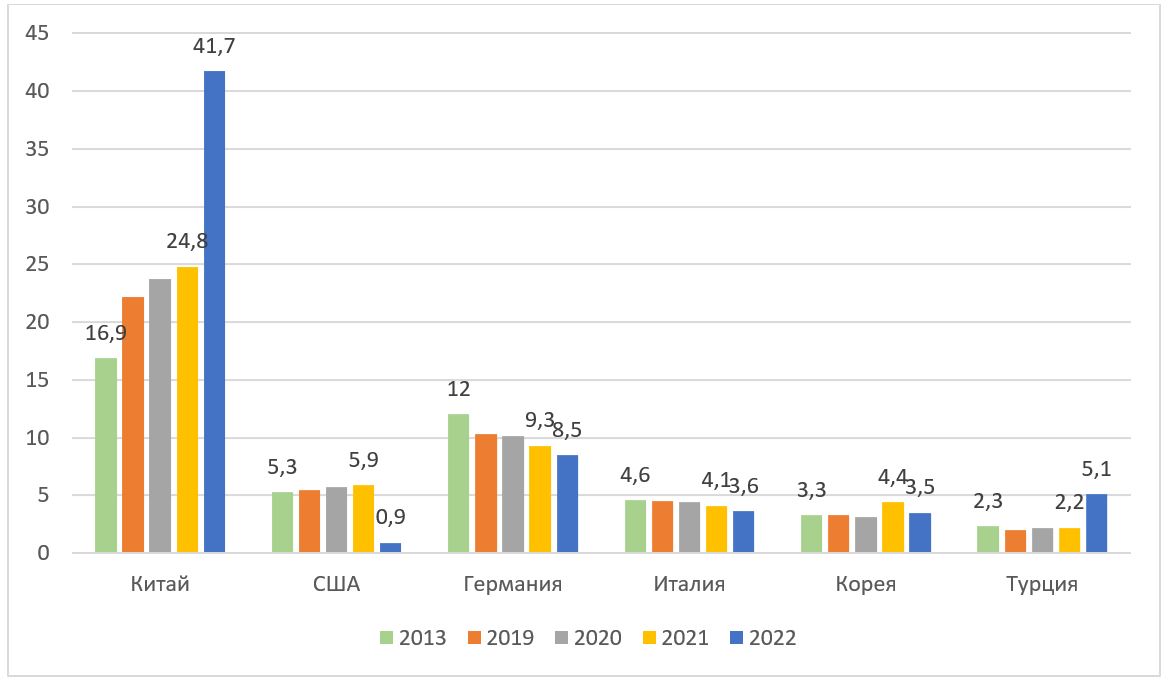

Рисунок 2. Доля ведущих партнеров в российском экспорте, в %.

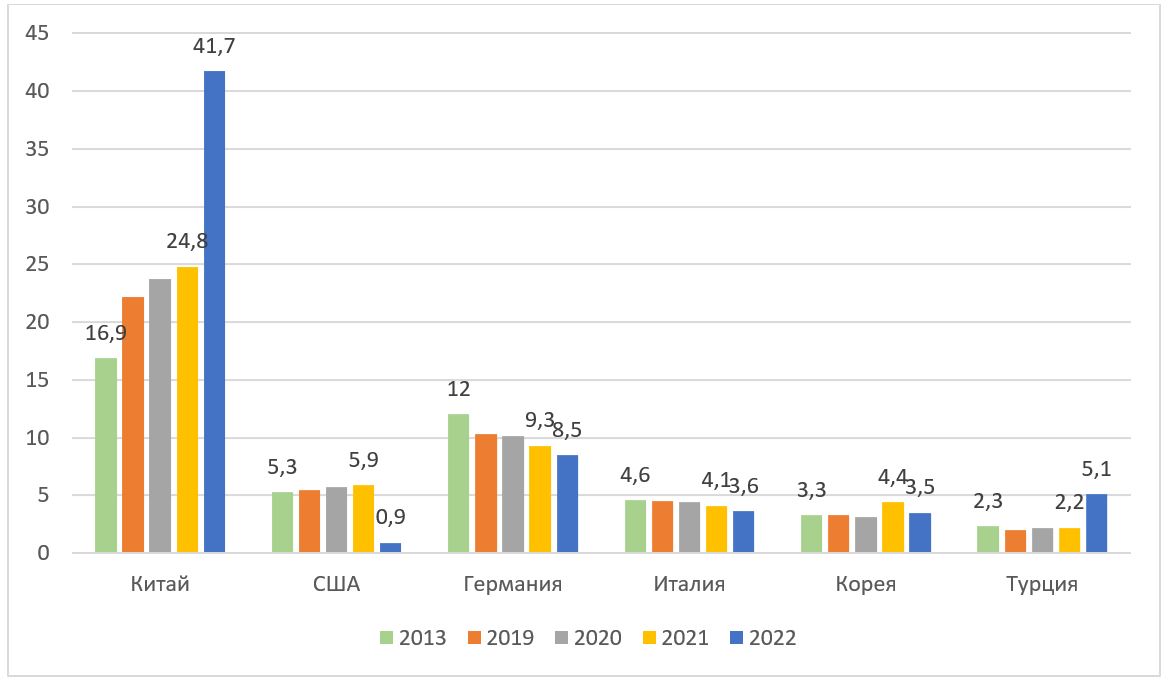

В перечне ведущих внешнеторговых партнеров России в 2022 г. происходили значительные перестановки. В ответ на сокращение торговли РФ с США и ЕС резко выросла доля Китая. Сокращение удельного веса Нидерландов, через которые ранее шли российские реэкспортные операции, в значительной степени компенсировано ростом торговли с Турцией. Только за один год доля Турции в российском экспорте увеличилась на 6,3 п.п., а поставки товаров из Турции в Россию выросли по сравнению с предыдущим годом на 62% (см. Рисунок 2 и Рисунок 3).

Рисунок 3. Доля ведущих партнеров в российском импорте, в %.

В 2022 г. в товарной структуре экспорта и импорта России происходили изменения. Совокупный рост российского экспорта составил 20%, причем по группам ТН ВЭД «минеральное топливо, нефть и продукты их переработки» он превысил 37%, «удобрения» — 61%, «зерно» — 19%. В тоже время падение экспорта зафиксировано по следующим группам ТН ВЭД: «черные металлы» (18%), «жемчуг, камни, драгоценные металлы; монеты» (48%), «древесина и изделия из нее» (24%).

Несмотря на сокращение российского импорта, его товарная структура в 2022 г. сохранила сложившуюся за предшествующее десятилетие консолидацию в пяти группах ТН ВЭД: «реакторы ядерные, котлы, оборудование и механические устройства; их части», «электрические машины и оборудование, их части»; «средства наземного транспорта … и оборудование»; «фармацевтическая продукция»; «пластмассы и изделия из них», на которые приходится около 50% всего импорта России.

Характерной особенностью российской внешней торговли в последние два десятилетия было устойчивое положительное сальдо торгового баланса. В 2022 г. оно достигло рекордной суммы в 319 млрд долл., что обеспечивает страну ресурсами для укрепления военно-экономического потенциала, создает благоприятные условия для экономического роста и укрепления национальной валюты.

Следует подчеркнуть, что значительное влияние на результаты торгового баланса оказывает колебание цен на нефть и газ — основной экспортный товар России. В 2022 г. Россия имела рекордные нефтегазовые доходы, которые выросли на 28% по сравнению с предыдущим годом из-за высоких цен на энергоносители. Но в 2023 г. экспортные доходы сокращаются, поскольку ухудшаются условия торговли для России: падают цены на нефть, начали применяться западные санкции, которые постепенно вводились в прошлом году. С 5 декабря 2022 г. заработал полный запрет ЕС на импорт нефти из России, а с 5 февраля текущего года — на нефтепродукты.

Торговля с ЕС: политика побеждает

Несмотря на географическую близость, исторические связи и взаимную дополняемость структур экономик, торговля России с ЕС попала в зависимость от политических факторов. Складывавшееся десятилетиями взаимовыгодное экономическое взаимодействие стало заложником введенных западными странами санкций в отношении отдельных российских компаний и граждан. Санкции оказывали влияние на торговлю между ЕС и Россией в разные периоды обострения отношений между партнерами. Если в 2015 г. отмечалось падение как экспорта (на 28,7%), так и импорта (на 42,4%) России с ЕС по сравнению с предыдущим годом, то в 2022 г. импорт сократился (на 39,4%), а вот экспорт российской продукции в ЕС вырос на 10%.

В 2022 г. происходит падение российского импорта из ЕС по всем позициям и направлениям, что связано не только с прямыми санкциями, но и с уходом европейских компаний с российского рынка. В тоже время объемы российского экспорта в 14 из 27 европейских стран сократились. Особенно следует отметить сокращение поставок российской продукции в Финляндию (на 35%), Польшу (на 17%), Прибалтийские государства. Влияние на общую тенденцию увеличения экспорта России в ЕС в 2022 г. по сравнению с предыдущим годом оказал рост поставок российской продукции в Италию (на 39%), Германию (на 11%), Францию (на 38%), Чехию (на 60%), Венгрию (на 126%). Основную долю в российском экспорте в ЕС традиционно занимают «минеральные продукты, нефть и нефтепродукты».

Торговля с США «уходит в пике»

Несмотря на враждебное отношение администрации США и их санкционное давление на Россию, до февраля 2022 г. подход бизнеса двух стран к продолжению взаимовыгодной торговли представлялся прагматичным. После достижения импортом из США в 2014 г. максимальных значений в 18,6 млрд долл., в 2015 г. американские поставки в Россию сократились на 42% на фоне санкций. В последующие годы происходило постепенное восстановление импорта из США, и, несмотря на пандемию, в 2020 г. его объем составил 13,3 млрд долл. Структура импорта из США включала самолеты, двигатели, транспортные средства и их комплектующие, станки, сельхозпродукцию, экскаваторы и оборудование для бурения и нефтедобычи, промышленное, сельскохозяйственное, измерительное, медицинское оборудование.

Российский экспорт в США в относительном выражении имел ту же тенденцию, что и импорт, но в 2020 г. он сократился на 15,4% под влиянием пандемии. В 2021 г. товарооборот России с США восстановился и составил 34,5 млрд долл., почти достигнув паритета по экспорту и импорту. В структуре экспорта России в США в 2021 г. основная доля поставок пришлась на следующие виды товаров: минеральные продукты (более 50%); драгоценные металлы и камни; металлы и изделия из них, древесина и целлюлозно-бумажные изделия.

В 2022 г. прагматизм американского бизнеса уступил санкционному давлению администрации США в отношении России. США ввели крупнейшие в истории санкции в сфере торговли, нацеленные на лишение сектора российской промышленности важнейших технологических компонентов. В результате импорт России из США сократился на 73% — до 1,7 млрд долл.

Переориентация торговли на Китай

Два десятилетия назад Китай занимал третью позицию в списке внешнеторговых партнеров России, на него приходилось около 6% российского товарооборота. С 2007 г. Китай занял 1-е место в российском импорте (до этого 1-е место занимала Германия), а с 2017 г. он поднялся на первую позицию в списке покупателей товаров из России (ранее первыми были Нидерланды).

Товарная структура российского экспорта в Китай резко изменилась. В 2001 г. основной статьей российского экспорта в КНР были машины и оборудование, на «топливо минеральное, нефть и продукты их переработки» приходилось 8%, а в 2022 г. доля этой группы ТН ВЭД достигла 74,6%.

В условиях сокращения российского экспорта в западные страны происходит дальнейшее увеличение значимости китайского рынка по многим товарным группам. «Топливо минеральное, нефть и продукты их переработки» выросли с 21% в 2021 г. до 27% в 2022 г., «руды, шлак и зола» — с 51% до 78%, «древесина и изделия из нее» — c 30% до 42%. Менялась не только структура китайских поставок в Россию (место преимущественно потребительских товаров заняли более технологичные), но и доля Китая во многих статьях российского импорта.

В 2022 г. произошла радикальная смена структуры: удельный вес Китая превысил 50%по 30 группам товарной номенклатуры российского импорта. Товарооборот России с Китаем увеличился на 50 млрд долл. и превысил 190 млрд долл. Россия перенаправила 9% своего экспорта с европейских рынков в Китай и увеличила еще на 17% свои закупки товаров, которые ранее обеспечивали западные поставщики, в этой стране. Доля Китая в российском экспорте достигла 22,8%, а в импорте — 41,7%.

Развитие торгово-экономического сотрудничества России с Китаем оказало решающее влияние на изменение структуры внешней торговли первой, а продолжающийся рост экспорта и импорта из этой страны (за шесть месяцев 2023 г. российско-китайский товарооборот вырос еще на 40%) ведет к росту зависимости от этого рынка.

Индия: рост российского экспорта и возможности импорта

В предшествующие десятилетия товарооборот России с Индией характеризовался стабильно невысокой динамикой, однако в 2022 г. произошел резкий всплеск экспорта в эту страну, что подтверждает растущую роль индийского рынка в новой структуре внешней торговли России. В 2021 г. товарооборот России с Индией составил 13,5 млрд долл., а на следующий год он увеличился на 367% за счет российского экспорта «минерального топлива, нефти и продуктов их переработки» — с 2,3 млрд долл. до 33,9 млрд долл. Индийские бизнесмены удачно воспользовались ситуацией: закупая нефть в России на льготных условиях, они используют ее не только для внутреннего рынка, но и на экспорт, который в 2022 г. по сравнению с предыдущим годом увеличился на 75%. В структуре российского экспорта в эту страну присутствуют также машины, оборудование и транспортные средства, драгоценные металлы и камни, продукция химической промышленности, продовольственные товары и др. Примечательно, что при таком резком увеличении экспорта в Индию, импорт из нее не только не вырос, а даже сократился еще на 12% — до 2,9 млрд долл., что, скорее всего, объясняется опасением индийских бизнесменов попасть под вторичные санкции западной коалиции.

Принимая во внимание солидные объемы экспорта Индии (более 450 млрд долл.), его диверсификацию и незначительные суммы российского импорта из этой страны, очевидны предпосылки для расширения закупок индийской продукции Россией. Индия могла бы занять место некоторых западных стран в качестве поставщика отдельных видов продукции для России. Например, речь идет об импорте фармацевтических препаратов из Индии, которые Россия закупала за рубежом на более чем 10 млрд долл. в год, что составляло 2% мирового импорта. В тоже время Индия покрывает 3% мирового рынка фармацевтических продуктов. В 2022 г. она продала за рубеж этих товаров на 19,8 млрд долл., из которых на Россию приходилось лишь 430 млн долл.

Страны Латинской Америки — разные тенденции в торговле с Россией

Латиноамериканские страны не относятся к числу крупных экономических партнеров России, а торговля с ними сильно подвержена влиянию внешних факторов и структурных ограничений их национальных хозяйств. Последовавший за пандемией COVID-19 общемировой подъем международной экономики в 2021 г. положительно сказался на российско-латиноамериканской торговле, оборот которой впервые за всю историю торгово-экономических отношений России с этим регионом превысил 20 млрд долл.

В 2022 г. ухудшение общих условий (логистика, расчеты, возможность вторичных санкций и пр.) привело к сокращению российской торговли с Латинской Америкой на 12,5%. Удельный вес этого региона в российском экспорте составил 2,3%, а в импорте — 2,4%. Примечательно, что страны региона разделились на тех, кто увеличил товарооборот с Россией, и тех, кто его сократил, тем самым как бы выражая свое отношение к санкциям Запада. Несмотря на неустойчивую динамику российско-бразильского товарооборота, эта страна является основным торговым партнером России в регионе. Даже в сложных условиях западных санкций в 2022 г. торговля России с Бразилией выросла на 38% по экспорту и на 24% по импорту. Кроме того, увеличился в процентном выражении товарооборот России с Парагваем (экспорт — на 335% и импорт — 133%), Боливией (на 26% и 200% соответственно), а также экспорт в Уругвай (на 19%), Коста-Рику (на 35%), Панаму (на 46%). В тоже время заметно сократился импорт из Мексики — на 78%, а российский экспорт в эту страну остался на прежнем уровне. В 2022 г. сократился российский товарооборот с Аргентиной, Эквадором, Чили и рядом других стран региона.

В структуре российско-латиноамериканской торговли не произошло существенных перемен. Сохраняется слабая диверсификация российского экспорта в этот регион. На три основные группы товаров ВЭД — удобрения, нефть и нефтепродукты, железо и сталь — приходилось около 80% объема российского экспорта в страны ЛКА. Удобрения являются основной российской продукцией, идущей на экспорт в латиноамериканские страны. В 2022 г. российские удобрения составляли 23% мексиканского импорта этой продукции, 23% — бразильского, 27% импорта Эквадора, 34% — Никарагуа. В отличии от других стран ЛКА Мексика закупает у России значительные объемы металлов. В 2022 г. она импортировала полуфабрикатов российского производства из железа или стали на 635 млн дол. (в 2021 г. импорт железа и стали из России превысил 1 млрд долл.) и алюминия на 468 млн долл.

Импорт России из стран ЛКА менее концентрирован — на три первые позиции приходится 51% (фрукты и орехи, мясо и мясные продукты, семена масличных). Примечательно, что структура поставок из Мексики в Россию отличается от аналогичной структуры других стран региона. Основными товарными группами мексиканского экспорта в Россию остаются автокомпоненты из статьи «средства наземного транспорта, кроме железнодорожного или трамвайного подвижного состава» — 68 млн долл. (в 2021 г. — 334 млн долл.), которые ранее поставлялись в рамках производственных цепочек на автосборочные заводы в России с предприятий в Мексике. Значительно сократились поставки по статьям «электрические машины и оборудование, их части; звукозаписывающая и звуковоспроизводящая аппаратура» — 9,5 млн долл. (в 2021 г. — 55 млн долл.) и «алкогольные и безалкогольные напитки и уксус» — 5 млн долл. (в 2021 г. — 30 млн долл.).

***

Процесс смены структуры внешней торговли России, который начался с середины прошлого десятилетия, сегодня ускорился и идет довольно быстрыми темпами, реагируя на все новые пакеты санкции западных стран. Происходит пересмотр взаимоотношений с внешнеторговыми партнерами с учетом российского экспортного потенциала по ключевым товарным позициям — минеральные продукты, удобрения, зерно и др. Сложившаяся ситуация привела к сдвигам в структуре ее товаропотоков с Европейским союзом, США и их союзниками, что вынуждает Россию заниматься импортозамещением и переориентировать вектор внешнеэкономической политики на Китай, Индию, Турцию и Бразилию, а также ряд других государств.

1. Эксперты Всемирного банка предполагали, что в 2022 г. российский импорт сократится на 35,2%.