С какой силой звонит колокол? Масштабы деиндустриализации в ЕС

Вход

Авторизуйтесь, если вы уже зарегистрированы

(Голосов: 26, Рейтинг: 4.88) |

(26 голосов) |

К.э.н., в.н.с., заведующий сектором экономики ФРГ Центра германских исследований Отдела страновых исследований Института Европы РАН

Череда кризисов (геополитический, энергетический, инфляционный, пандемический) высветила давние проблемы в промышленном ландшафте Европейского союза. Они начались задолго до обострения украинского конфликта в 2022 г. Нынешние сложности лишь отчасти напрямую связаны с потерей прямых иностранных инвестиций в пользу экономики США, растущим импортом электромобилей из Китая и повышенными ценами на энергоносители после практически полного прекращения импорта трубопроводного природного газа напрямую из России.

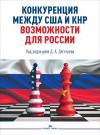

Уменьшение экономического веса штандорта (хозяйственно-политического пространства) ЕС началось в середине 2000-х гг. 20 лет назад (в 2004 г.) индустрия США в глобальном выпуске отставала от европейской — 22,2% против 25,4%. 2022 г. стал для экономики ЕС рубежным — к этому времени сектор обрабатывающих производств сократился с 25,4% более чем на 10 п.п. и составил 15,2% от общемирового. В настоящее время экономическая политика ЕС столкнулась с трилеммой — удвоить усилия, чтобы помочь пострадавшим отраслям стать «зелеными», релоцировать энергоемкие производства за пределы Союза или согласовывать интересы традиционных и новых отраслей через перераспределение субсидий. Дискуссии о масштабе деиндустриализации выступают как критический аргумент для выбора основного варианта хозяйственной политики. Но дебаты также могут привести к резким шагам в промышленной политике, которые способны увеличить разрыв по уровню хозяйственных потенциалов среди государств — членов ЕС. Усиление такого неравенства, вероятно, дестабилизирует ключевую экономическую опору Европейского союза — единый внутренний рынок.

Сегодня все громче слышен перезвон тревожных колоколов, звучащих в Антверпенской декларации о Европейском промышленном соглашении» от 21 февраля 2024 г. Более 840 компаний и 350 ассоциаций, ее подписавших, настоятельно призывают власти ЕС к поддерживающей промышленной политике, которая сможет снова сделать европейскую индустрию конкурентоспособной и привлекательной для инвестиций.

В данный момент реальность другая — отдельные европейские промышленные компании планируют размещать свои мощности в регионах с более низким уровнем затрат на электроэнергию. Таким образом, индустрия «голосует ногами», и спад промышленности в ЕС действительно имеет место. Сегодняшняя обеспокоенность правительств западноевропейских стран тем, что деиндустриализация может привести к экономическому спаду, снижению хозяйственной стратегической автономии, отставанию в гонке новых технологий (в том числе и двойного назначения) и как следствие к уменьшению влияния ЕС — следствие запоздалого реагирования на фундаментальные изменения в глобальной геоэкономической конкуренции.

Представители Еврокомиссии указывают, что оперативная статистика ЕС по промышленности не фиксирует значительный спад индустриальной деловой активности в 2021–2022 гг. При этом 11 месяцев (апрель 2023 – апрель 2024 гг.) индустриальное производство ЕС сокращалось. Особенно значимо в сентябре (-6,7%) и октябре (-6,3%) 2023 г. и январе-феврале 2024 г. (-6,5% и -6,4%). Незначительный положительный рост был зафиксирован лишь в декабре (0,2%). В конкуренции за прямые иностранные инвестиции Европейский союз проигрывает США. С 3 квартала 2022 г. входящий поток впервые после 2020 г. стал отрицательным и превысил значение в период пандемии в 2,5 раза (отток 65,1 млрд евро против 26,3 млрд евро). В 4-м квартале 2022 г. убыль капиталовложений увеличилась еще в 3,3 раза до 216,5 млрд евро.

Что касается крупнейшей экономики ЕС — ФРГ, то энергоемкое производство (производство бумаги, картона и изделий из них; химической и фармацевтической продукции; производство стекла и изделий из него, керамики; производство и обработка металлов) снижается практически непрерывно с начала 2022 г. Согласно опросу, проведенному компанией Deloitte и Союзом немецкой промышленности (BDI), 67% компаний уже переносят производство за границу, особенно в ключевых секторах машиностроения/промышленных товаров, химической и автомобильной промышленности.

При описанных тенденциях деиндустриализации ЕС в то же время остается весьма заметным игроком в передовых технологиях: квантовых (22% от мирового объема) и навигационных (20%), биотехнологиях и робототехнике (по 18%). В ЕС в 2022 г. было основано 194 компании в сфере искусственного интеллекта (ИИ) и он опережает Китай (160), Британию (99), Индию (57).

Таким образом, деиндустриализация в ЕС диалектически сочетается с развитием новых технологий. Страх перед оттоком промышленности преувеличивается, на наш взгляд, в целях достижения общеевропейского консенсуса по выделению масштабных финансовых грантов для энергоемких производств, субсидирования военно-промышленного комплекса и связанных с ним гражданских высоких технологий, обеспечения жизненно важной поддержки со стороны тех относительно либеральных правительств (прежде всего – Германии), которые хотели бы избежать тотальной торговой войны с США.

Несмотря на угрозу деиндустриализации ЕС, которая уже превратилась в практику экономической жизни, есть веские основания полагать, что она может быть несколько преувеличена, и реальная картина выглядит сложнее. Перемещение энергоемких звеньев производственных цепочек может не оказывать мультиплицирующего влияния на остальные отрасли промышленности, а наметившаяся волна деиндустриализации может оказаться менее масштабной на фоне роста мер поддержки в отношении новых возникающих производств и технологий следующего технологического уклада.

Деиндустриализация — долгосрочная проблема ЕС

Череда кризисов (геополитический, энергетический, инфляционный, пандемический) высветила давние проблемы в промышленном ландшафте Европейского союза. Они начались задолго до обострения украинского конфликта в 2022 г. Нынешние сложности лишь отчасти напрямую связаны с потерей прямых иностранных инвестиций в пользу экономики США, растущим импортом электромобилей из Китая и повышенными ценами на энергоносители после практически полного прекращения импорта трубопроводного природного газа напрямую из России.

Уменьшение экономического веса штандорта (хозяйственно-политического пространства) ЕС началось в середине 2000-х гг. 20 лет назад (в 2004 г.) индустрия США в глобальном выпуске отставала от европейской — 22,2% против 25,4%. 2022 г. стал для экономики ЕС рубежным — к этому времени сектор обрабатывающих производств сократился с 25,4% более чем на 10 п.п. и составил 15,2% от общемирового. В США также был зафиксирован спад, но он был в два раза меньше (6,6 п.п. — до 15,6% от глобального выпуска). Лидером по промышленному росту в этом периоде стал Китай. Доля глобального охвата китайской промышленности выросла с 8,6% до 30,5%. В 2023 г. пропорции глобального обрабатывающего производства сохранились теми же: Китай — 28,4%, США — 16,6%, Германия — 5,8%, Италия — 2,3%, Франция — 1,9%, Великобритания — 1,8%.

Сегодняшняя сохраняющаяся геоэкономическая неопределенность в отношении будущего энергоемких производств множит проблемы для промышленности ЕС. Она также тормозит энергетический переход в средне- и долгосрочной перспективе. Союз в целом смог заменить дешевый российский газ со скоростью, которая удивила многих экспертов. Тем не менее поставки российского газа с 2 квартала 2023 г. составляют примерно 10–13 млрд куб. м. в квартал. Но усилия обошлись ЕС ценой, которая может сделать некоторые промышленные предприятия и частично отрасли (бумажную, цементную, химическую, сталелитейную) финансово нежизнеспособными перед лицом международной конкуренции.

В настоящее время экономическая политика ЕС столкнулась с трилеммой — удвоить усилия, чтобы помочь пострадавшим отраслям стать «зелеными», релоцировать энергоемкие производства за пределы Союза или согласовывать интересы традиционных и новый отраслей через перераспределение субсидий. Дискуссии о масштабе деиндустриализации выступают как критический аргумент для выбора основного варианта хозяйственной политики. Но дебаты также могут привести к резким шагам в промышленной политике, которые способны увеличить разрыв по уровню хозяйственных потенциалов среди государств — членов ЕС. Усиление такого неравенства, вероятно, дестабилизирует ключевую экономическую опору Европейского союза — единый внутренний рынок.

Под влиянием энергокризиса в 2022 г. более половины всех алюминиевых заводов в ЕС сократили производство — (ЕС потерял 650 тыс. тонн мощностей по производству первичного алюминия, 30% от их общего объема. Некоторые из крупнейших сталелитейных заводов были отключены. Продолжила снижаться конкурентоспособность химической промышленности Союза. Впервые в истории он импортировал больше химикатов, чем экспортирует как по объему, так и по стоимости, что привело к дефициту торгового баланса в размере 5,6 млрд евро за первое полугодие 2022 г. Лидер отрасли (BASF) объявил весной 2023 г. о планах закрытия одного из двух заводов по производству аммиака и сопутствующих удобрений на заводе в Людвигсхафене в Германии. В целом Европейская ассоциация производителей удобрений оценила, что более 70% производства на континенте было либо закрыто, либо приостановлено из-за высокой цены на газ. Исследование Союза немецкой промышленности, в котором приняли участие 600 компаний среднего размера, показало, что почти каждая десятая прервала или сократила выпуск продукции из-за высоких производственных затрат. Несмотря на то, что цены на природный газ упали почти на 60% в 2023 году, потребление его промышленностью осталось слабым. Восстановление спроса, начавшееся во втором полугодии 2023 г., продолжилось в начале 2024 г. В девяти странах ЕС в январе спрос на газ для промышленности вырос на 17% в годовом исчислении. Однако это восстановление осталось лишь частичным по сравнению с докризисным уровнем.

Сегодня все громче слышен перезвон тревожных колоколов, звучащих в Антверпенской декларации о Европейском промышленном соглашении» от 21 февраля 2024 г. Более 840 компаний и 350 ассоциаций, ее подписавших, настоятельно призывают власти ЕС к поддерживающей промышленной политике, которая сможет снова сделать европейскую индустрию конкурентоспособной и привлекательной для инвестиций.

Промышленность ЕС на пути к самоликвидации?

Но в данный момент реальность другая — отдельные европейские промышленные компании планируют размещать свои мощности в регионах с более низким уровнем затрат на электроэнергию. Таким образом, индустрия «голосует ногами», и спад промышленности в ЕС действительно имеет место. В какой-то степени наблюдаемый процесс неизбежен и даже естественен с точки зрения структурной перестройки экономики. Несмотря на угрозу деиндустриализации ЕС, которая уже превратилась в практику экономической жизни, есть веские основания полагать, что она может быть несколько преувеличена, и реальная картина выглядит сложнее. Перемещение энергоемких звеньев производственных цепочек может не оказывать мультиплицирующего влияния на остальные отрасли промышленности, а наметившаяся волна деиндустриализации может оказаться менее масштабной на фоне роста мер поддержки в отношении новых возникающих производств и технологий следующего технологического уклада.

Промышленность ЕС в геоэкономическом перепозиционировании

Сегодняшняя обеспокоенность правительств западноевропейских стран тем, что деиндустриализация может привести к экономическому спаду, снижению хозяйственной стратегической автономии, отставанию в гонке новых технологий (в том числе и двойного назначения) и как следствие к уменьшению влияния ЕС — следствие запоздалого реагирования на фундаментальные изменения в глобальной геоэкономической конкуренции. В 2008 г. экономика Европейского союза превосходила объем национального хозяйства США. По итогам прошлого года уже американская экономика была на треть больше, чем у Союза и Великобритании вместе взятых, а также на 50% больше, чем у Европейского союза без Соединенного Королевства. За последние 15 лет экономика ЕС выросла примерно на 6%, а экономика США на 82%. Похожие тенденции фиксируются и в численности крупнейших компаний — Китай подрывает позиций США и еще больше ЕС (Рис. 1).

Рисунок 1. Динамика индустриального потенциала Европейского союза в сравнении с США и Китаем.

Источники: Roland Berger, GeeksforGeeks

Доля промышленности в ВВП ЕС в целом остается устойчивой и даже немного выросла с 14% до 14,5% в 2010–2022 гг. За этот период в Китае и США, напротив, произошло сокращение с 31,9% до 28% и с 11,9% до 11% соответственно. В Японии был отмечен рост с 19% до 20,5%. В структурном отношении по доле промышленности в ВВП наиболее индустриальными странами Союза до энергетического кризиса 2022 г. были: Ирландия (37%), Словения (23%), Польша (19%), Венгрия (20%), Австрия (18%), Финляндия (17,5%) [1]. Причем страны Восточной и Центральной Европы выделяются повышенными показателями за счет прямых капиталовложений немецких автомобилестроительных и иных компаний. Что касается крупнейших экономик ЕС, то в Германии аналогичный показатель за тот же период снизился с 20% до 18% (в 2000 г. — 21%), в Италии незначительно вырос — с 14% до 15% ( в 2000 г. — 18%), наиболее критичная динамика во Франции — с 10% до 9,5% (в 2000 г. — 14%). Приведенные данные показывают, что к 2022 г. уменьшение значимости промышленности в ключевых странах ЕС (при достаточно стабильном показателе в объединении в целом) не являлось абсолютно новым феноменом.

Влияние энергетического шока 2022 г. на промышленную динамику

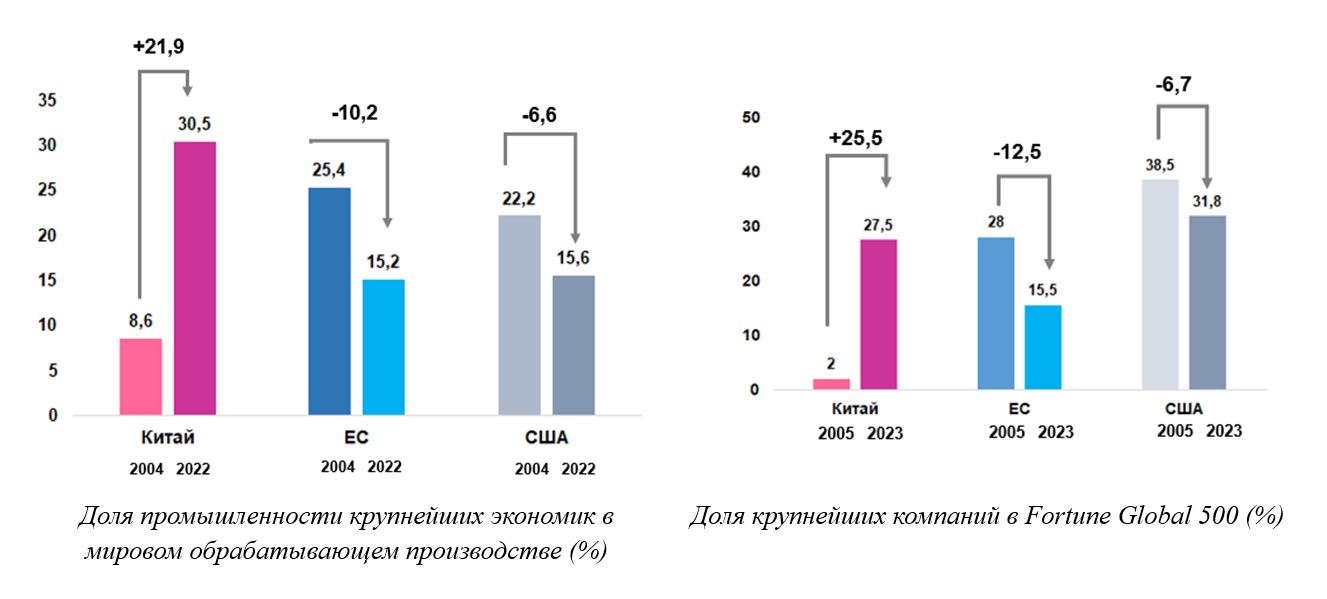

Представители Еврокомиссии указывают, что оперативная статистика ЕС по промышленности не фиксирует значительный спад индустриальной деловой активности в 2021–2022 гг. Отметим, что сокращение общего количества компаний пришлось на хозяйствующие субъекты с численностью от 10 до 19 человек — этот предпринимательский слой потерял 0,7% объема (-1120 при 160 тыс. общего числа компаний). Одновременно выросло количество фирм с численностью работников в классах предприятий от 20 до 49 занятых — также на 0,7% (+711 при 101 тыс. фирм, возможно, в связи с переходом части микропредприятий в эту группу), от 50 до 249 — на 0,5% (+320 при 62,2 тыс. компаний), свыше 250 сотрудников — на 1% (+167 при 15,7 тыс. компаний) (Рис.2).

Рисунок 2. Количество и динамика числа промышленных предприятий по различным классам в ЕС и ключевых странах (по левой оси — количество компаний; по правой — динамика (единиц))

Источник: Евростат

Во Франции в 2021–2022 г. снижение произошло только в секторе среднего предпринимательства (от 50 до 249 чел. — сокращение на 2,6% до 4,4 тыс. фирм). В Италии по официальной статистике спад (-0,1%) имел место лишь в базовом секторе малого бизнеса с численностью занятых от 10 до 19 человек (всего -38 компаний, до 37,6 тыс. фирм). На этом фоне в Германии сокращение деловой активности происходило в трех из четырех секторов: в классе от 10 до 19 занятых — спад на 1,4% (до 37,9 тыс. компаний); от 20 до 49 занятых — снижение на 0,2% (до 18,7 тыс.); от 50 до 249 занятых — уменьшение на 0,1% (до 14,5 тыс.). Таким образом, предпринимательская активность в Германии снижалась практически во всех секторах, что подтверждает более сильное на нее воздействие энергетического ценового шока.

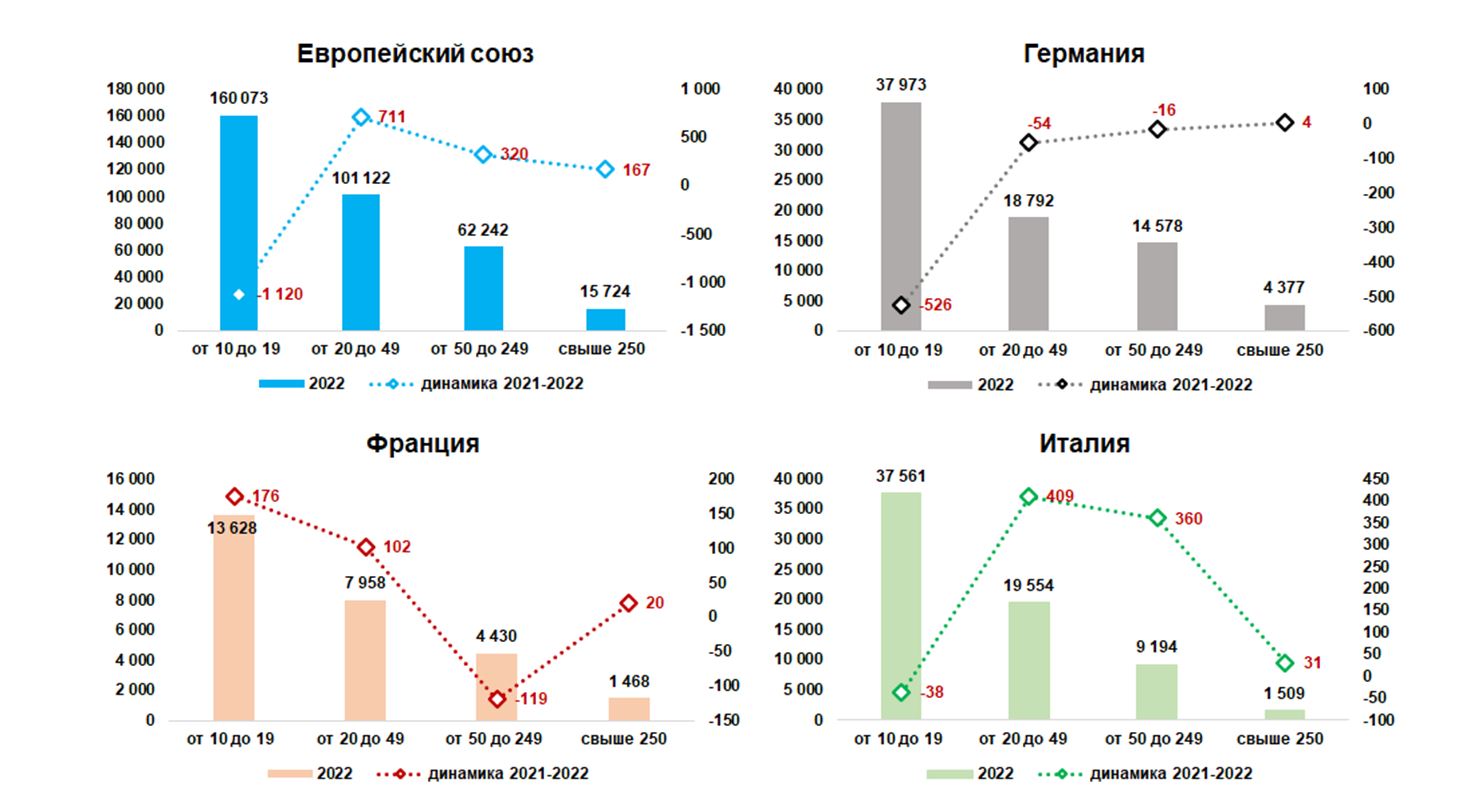

Важным показателем динамики деловой активности в промышленности, показывающим влияние экономического шока 2022 г., является распределение быстрорастущих организаций в индустрии по странам и отраслям (Рис.3).

Рисунок 3. Статистика быстрорастущих производственных фирм ЕС в 2022 г.

Источник: Евростат

Число фирм-«газелей» в обрабатывающей промышленности ЕС по доступным данным 2021–2022 гг. уменьшилось на 7,8% (-1,8 тыс.) с 24,2 до 22,4 тыс., в ФРГ — на 5,2% (-189) с 3,6 до 3,4 тыс., во Франции — на 23,9% (-289) с 1205 до 916, в Италии — на 32,4% (-1,1 тыс.) с 3,3 до 2,2 тыс. В отраслевом разрезе экономики ЕС уменьшилось число соответствующих субъектов в бумажной промышленности (-11 компаний) с 471 до 460, химической (-54) с 798 до 744, в автомобилестроении (-38) с 521 до 438, другого оборудования (-237) с 1964 до 1727. При этом увеличилось в электрооборудовании (+68 фирм) с 841 до 909 и производстве прочих транспортных машин (+18) с 374 до 392 компаний.

Внешнеэкономические эффекты высокотехнологичного производства

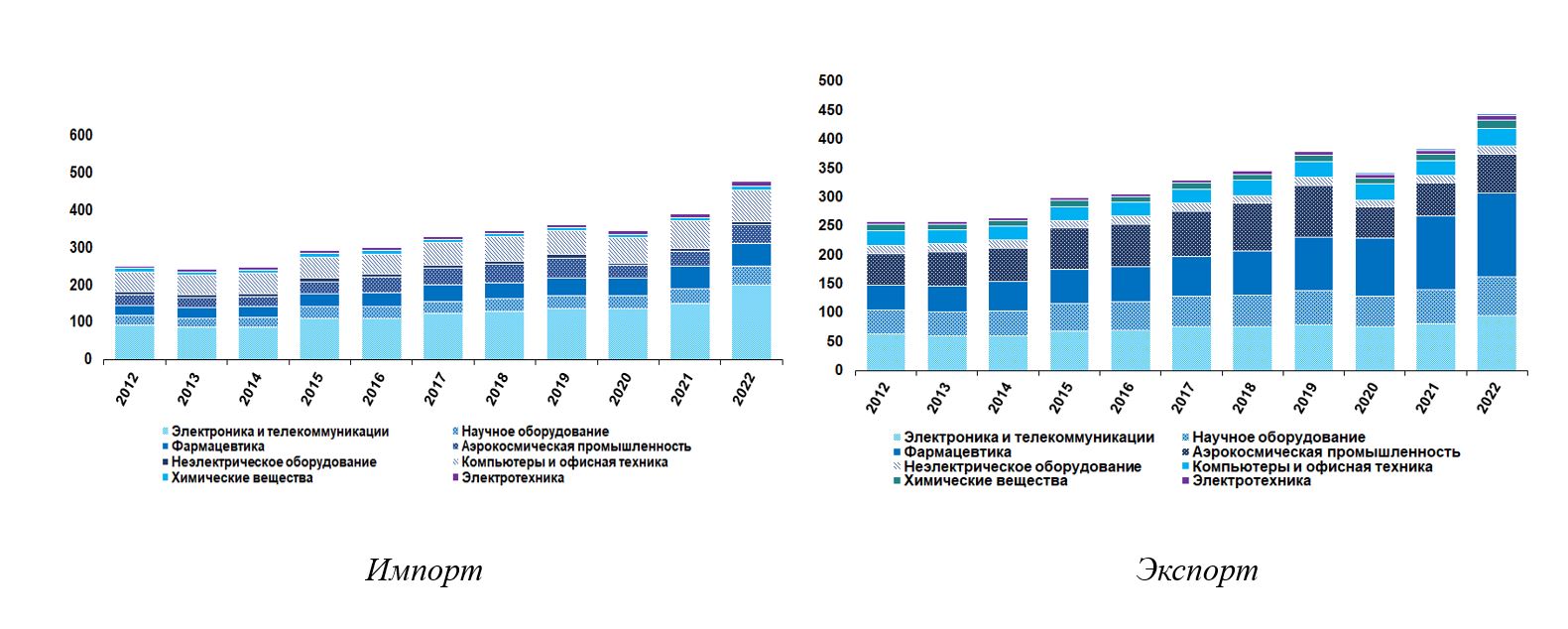

В 2022 г. в ЕС углубился дисбаланс между импортом и экспортом в торговле высокотехнологичной продукцией. Третий год подряд фиксируется отрицательное сальдо торговли: -4,6 млрд евро в 2020 г., -8,7 млрд евро в 2021 г. и -36,1 млрд евро в 2022 г. В отраслевом разрезе основу высокотехнологичного экспорта ЕС составляют товары электроники и информационно-телекоммуникационного направления — 202 млрд евро в 2022 г. (42% всего объема) (Рис. 4).

Рисунок 4. Экономика высокотехнологичной продукции ЕС по группам продуктов, 2012–2022 гг. (млрд долл.)

Источник: Евростат

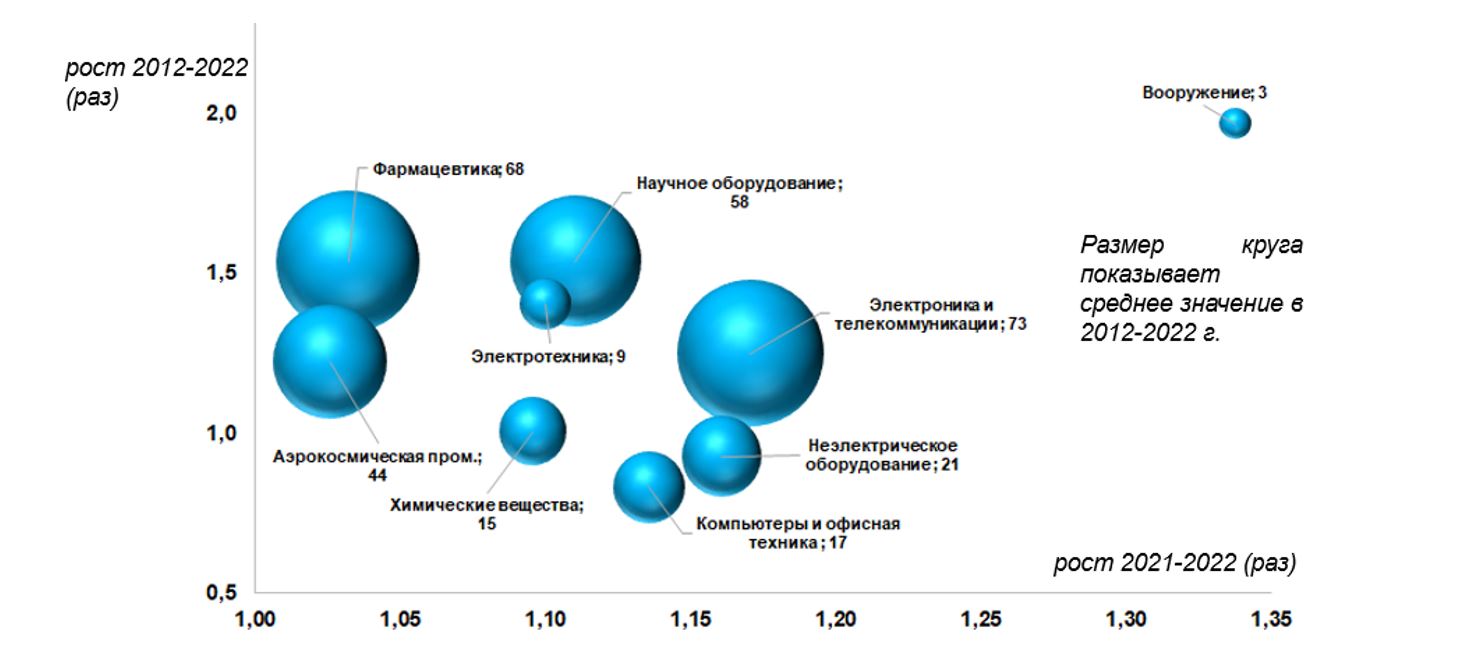

В 2021–2022 гг. объем данных товарных групп увеличился на треть, а ежегодный темп роста за обозначенный период составил 107,4%. Темпы роста выше были только у экспорта вооружений (110,8%) при незначительном стоимостном объеме последнего — до 2 млрд евро. Важными категориями в экспорте ЕС в 2022 г. также были научное оборудование (50 млрд евро), фармацевтика (59 млрд евро), продукция аэрокосмической отрасли (49 млрд евро). Производство в этих отраслях в ЕС выросло в долгосрочной (2012–2022 гг.) и краткосрочной динамике (2021–2022 гг.) за исключением «компьютеров и офисной техники» (-1,8% по объемам) и химической продукции (без изменения объема) (Рис.5).

Рисунок 5. Общий объем реализованного производства высокотехнологичной продукции в ЕС по секторам, 2012–2022 гг.

Источник: Евростат

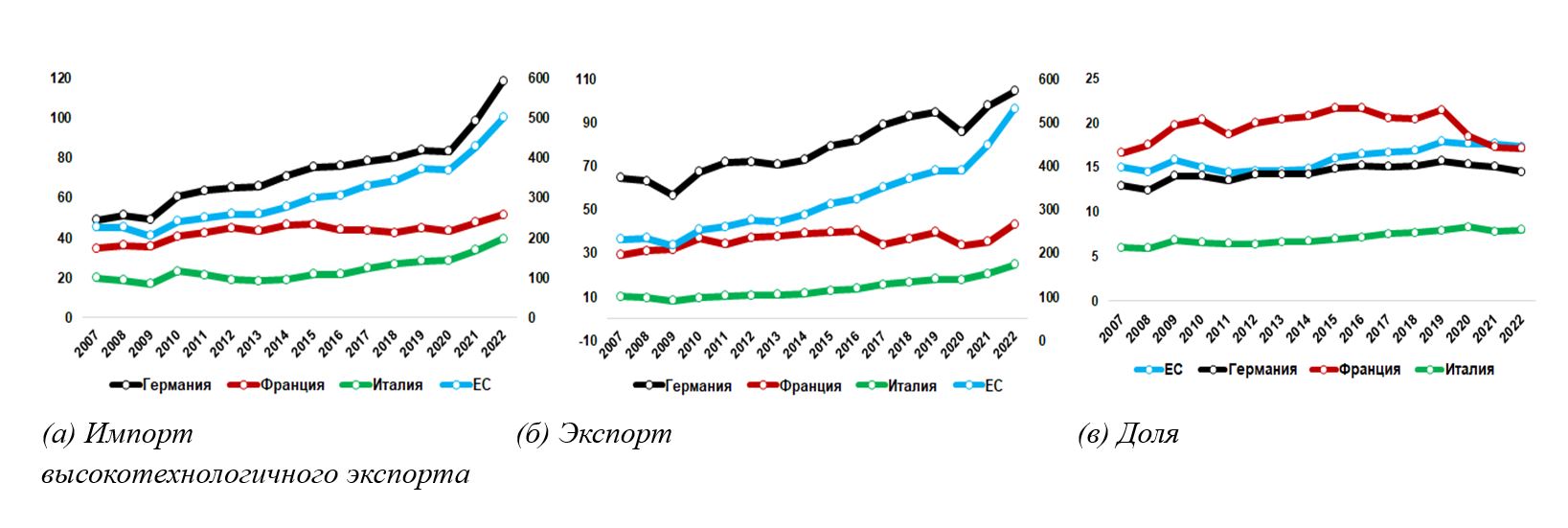

В 2012–2022 гг. в сфере торговли высокими технологиями в страновом разрезе увеличился разрыв между Германией с одной стороны и Францией и Италий с другой. Резкий рост импорта высоких технологий в ФРГ (с 84 млрд евро в 2019 г. до 118,9 млрд евро в 2022 г.) опережает Францию в 2,7 раза (43,4 млрд евро в 2022 г.), Италию — в 4,9 раза (24 млрд евро). Но при этом увеличился и экспорт немецкой технологичной продукции (с 94,7 до 104,5 млрд евро в 2019–2022 гг.). После просадки производственных цепочек, связанных с пандемией, высокотехнологичный экспорт вернулся в целом на траекторию долгосрочного роста (см. Рис. 6).

Рисунок 6. Общий объем торговли высокими технологиями в млн евро и в % от общего объема в 2007–2022 гг.

(на рисунках «а», «б» левая ось соответствует Германии, Франции и Италии; правая ось — Европейскому союзу)

Доля высокотехнологичного экспорта ЕС практически совпадает с показателем по французской экономике (17,3% и 17,1% соответственно). За 15 лет эта доля Европейского союза в 2007–2022 гг. выросла с 15,02% на чуть больше 2 п.п. При этом пиковыми значениями во Франции были отмечены 2015–2016 гг. (27%), а общеевропейская доля находилась в противофазе (16–16,5%). Доля Италии составила 8% в 2022 г. (в 2007 г. — 6%), и таким образом отстает от лидеров в 2 раза.

Промышленный ландшафт ЕС в 2023 г. – начале 2024 г.

11 месяцев (апрель 2023 – апрель 2024 гг.) индустриальное производство ЕС сокращалось. Особенно сильно в сентябре (-6,7%) и октябре (-6,3%) 2023 г. и январе–феврале 2024 г. (-6,5% и -6,4%). Незначительный положительный рост был зафиксирован лишь в декабре 2023 г. (0,2%).

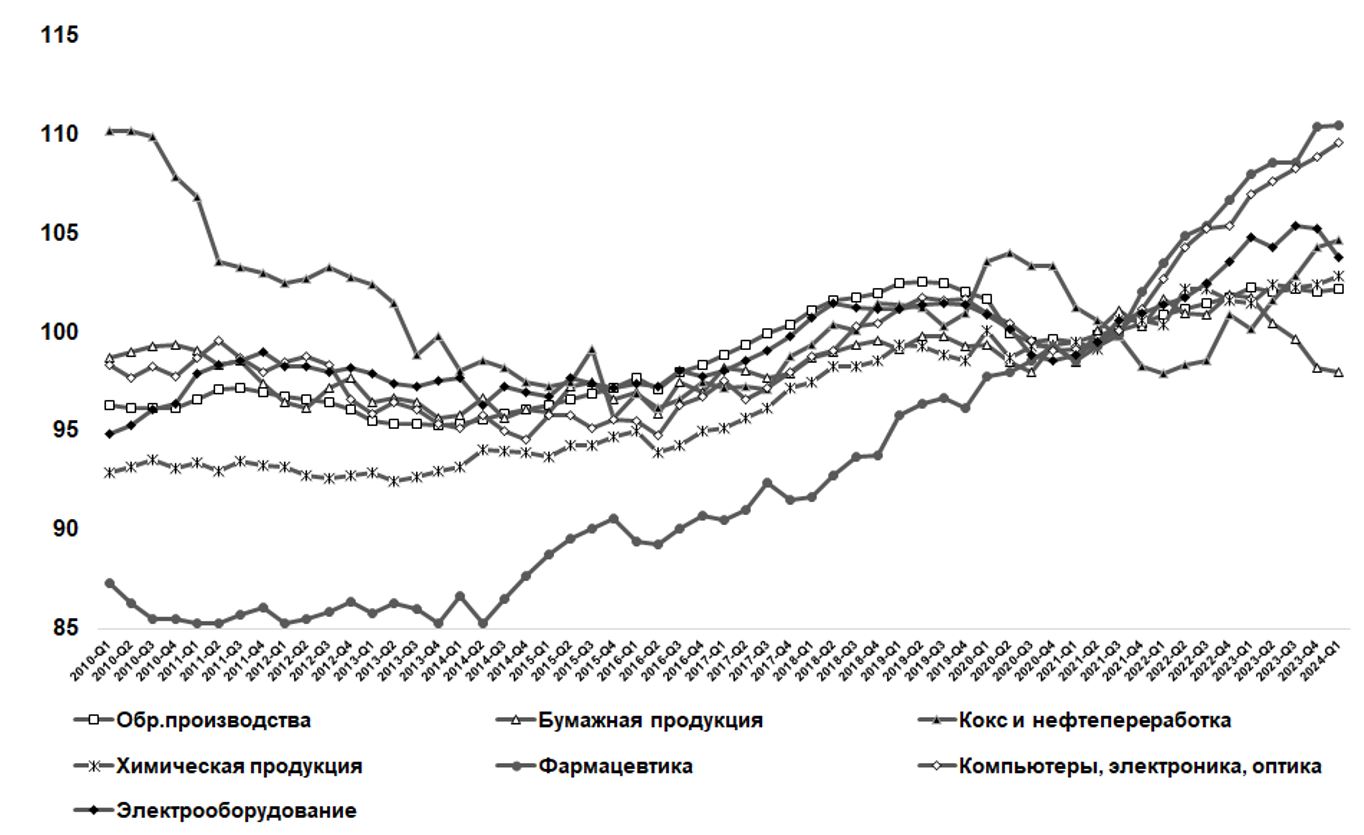

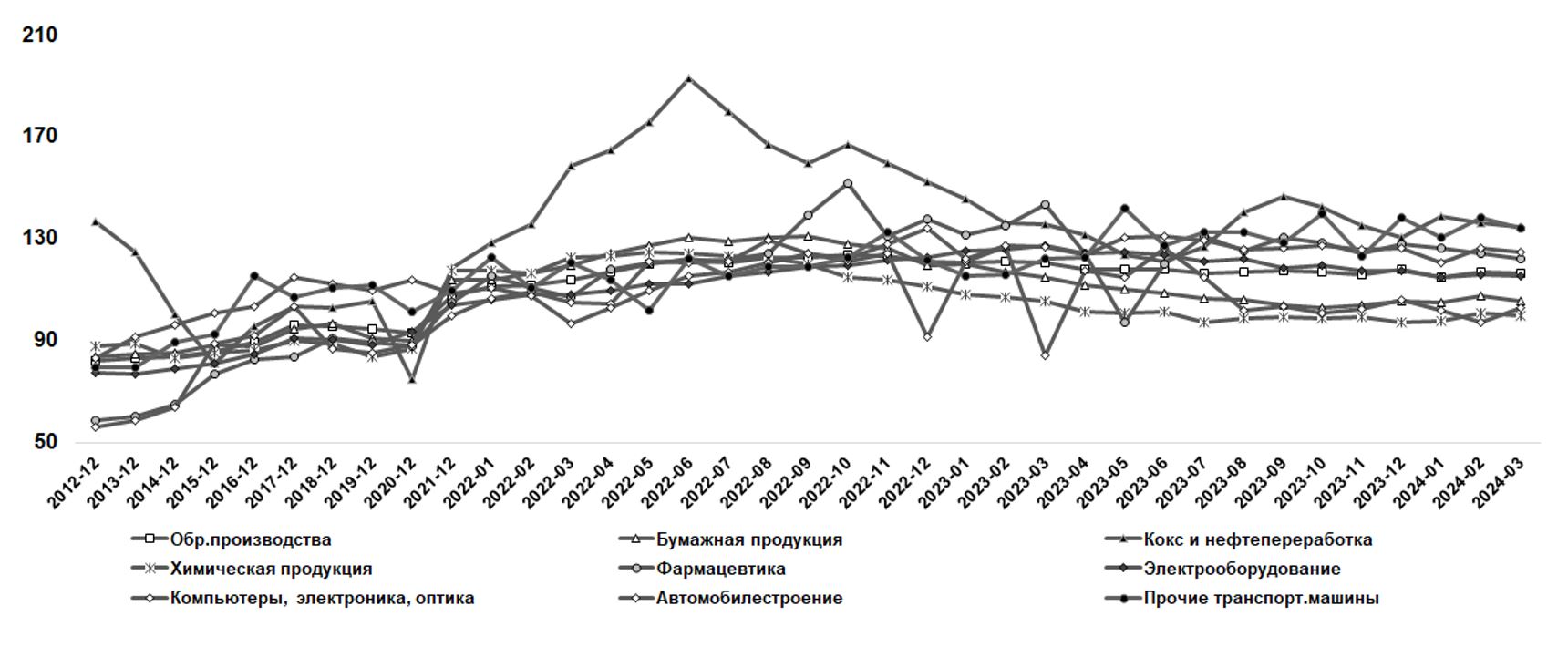

Индекс затрат труда в промышленности ЕС (объем работ, необходимый для изготовления единицы продукции), по данным за 1 квартал 2024 г., составляет 102,2% против 102,3% в 2023 г. и 100,9% в 2022 г. Из базовых отраслей проблемным положением характеризуется бумажная промышленность — 98%, тогда как индекс в переработке кокса и производстве нефтепродуктов вырос до 104,7% (в 2022 г. — 97,9%), и частично последствия спада 2022 г. преодолены. В химическом производстве также диагностируются слабоположительные тенденции — 102,9% в первом квартале 2024 г. против прошлогодних 101,5% и 100,4% в 2022 г. Неэнергоемкие производства демонстрируют еще более благоприятную динамику: электрооборудование —103,8%, производство компьютеров, электроники и оптики — 109,6%, фармацевтическое производство — 110,5% (Рис. 7).

Рисунок 7. Затраты труда в основных отраслях промышленности ЕС (2011 – 1 кв. 2024)

Источник: Евростат

Кризисную ситуацию в химической промышленности подтверждает динамика индекса промышленного оборота (Рис. 8). На протяжении первого квартала 2024 г. он составлял 97,5% (январь), 101% (февраль), 99,9% (март). На грани спада балансирует бумажная промышленность (101,8%).

Рисунок 8. Оборот в основных отраслях промышленности ЕС

Источник: Евростат

Другие отрасли обрабатывающего производства демонстрируют рост: в целом по отраслям — 112,9%, производство кокса и нефтепродуктов — 125,5%, фармацевтических веществ — 116,2%, компьютерной, электронной и оптической техники — 118,9%, автомобилей — 114,3%, прочего транспортного оборудования — 127,1%.

Что касается числа занятых в обрабатывающей промышленности, то, начиная с третьего квартала 2019 г., оно сократилось на 853 тыс. человек. Больше всего рабочих мест потеряли в Польше (-278 тыс. человек, -8,4%), Румынии (-144 тыс. человек, -8,8%) и Германии (-129 тыс. человек, -1,6%). Потери в Хорватии и Словении составили 14% (-42,8 тыс. и -37,2 тыс. человек соответственно) от всей рабочей силы в обрабатывающей промышленности, опередив Болгарию (-79,1 тыс. человек, -13%) и Чехию (-161,4 тыс. человек, -11%). Однако, с другой стороны, в 2022–2023 гг. произошел переток рабочей силы в средне- и высокотехнологичные отрасли промышленности, а также наукоемкие виды услуг: в ЕС — до 74,3 млн человек (с 33% до 37,2% от общей занятости), в Германии — 16,1 млн человек (с 36,6% до 39%), во Франции — 11,5 млн человек (c 40,3% до 40,9%).

Сжатие патентной активности в ЕС

Число патентных заявок в Германии снизилось по сравнению с максимумами 2010–2011 гг. на 10% и в 2023 г. составило 24,9 тыс. Изобретательская активность в ФРГ в 2,3 раза больше, чем во Франции, где число авторских заявок остается стабильным на протяжении последних десяти лет — примерно 10,6 тыс. Наибольший прорыв сделала Италия, где количество заявок за последние 10 лет увеличилось на 36% до 5,1 тыс. В ЕС в целом также количество патентных заявок растет в среднем на 1% в год и в 2023 г. составило 68,6 тыс.

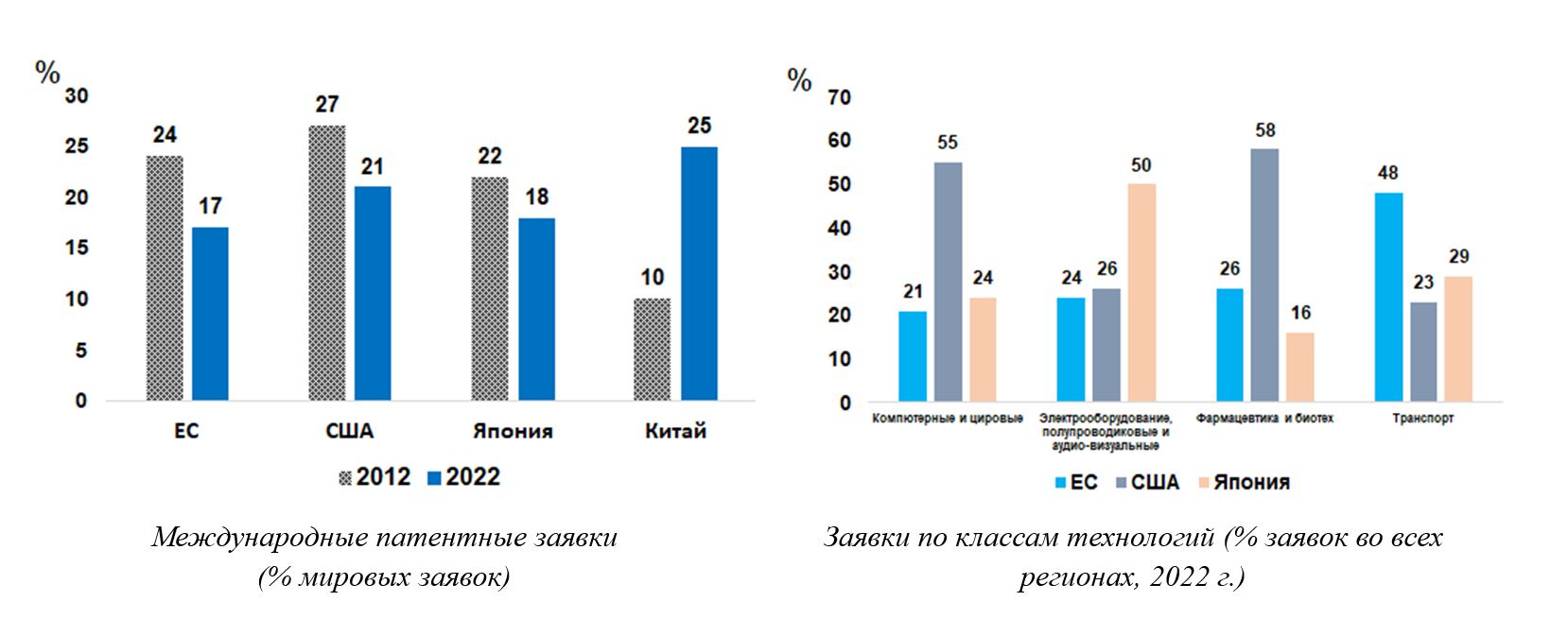

Но доля Союза в общемировом масштабе снизилась в 2012–2022 гг. с 24% до 17%. Это наиболее сильное сокращение среди развитых экономик, так как доля США сократилась с 27% до 21%, а Японии — с 22% до 18% (Рис.9).

Рисунок 9. Вклад ЕС в глобальную патентную активность

Источник: Университет Боккони

Данные изменения произошли за счет роста патентной активности Китая — его доля выросла с 10% до 25%. Что касается секторов патентной деятельности, то в сравнении с США и Японией ЕС лидирует в сфере заявок в транспортной отрасли, занимает второе место в сфере фармацевтических производств (48% и 26% всех заявок) и заметно отстает в сфере цифровых и компьютерных технологий, электрооборудования и полупроводниковой промышленности (21% и 24% всех заявок).

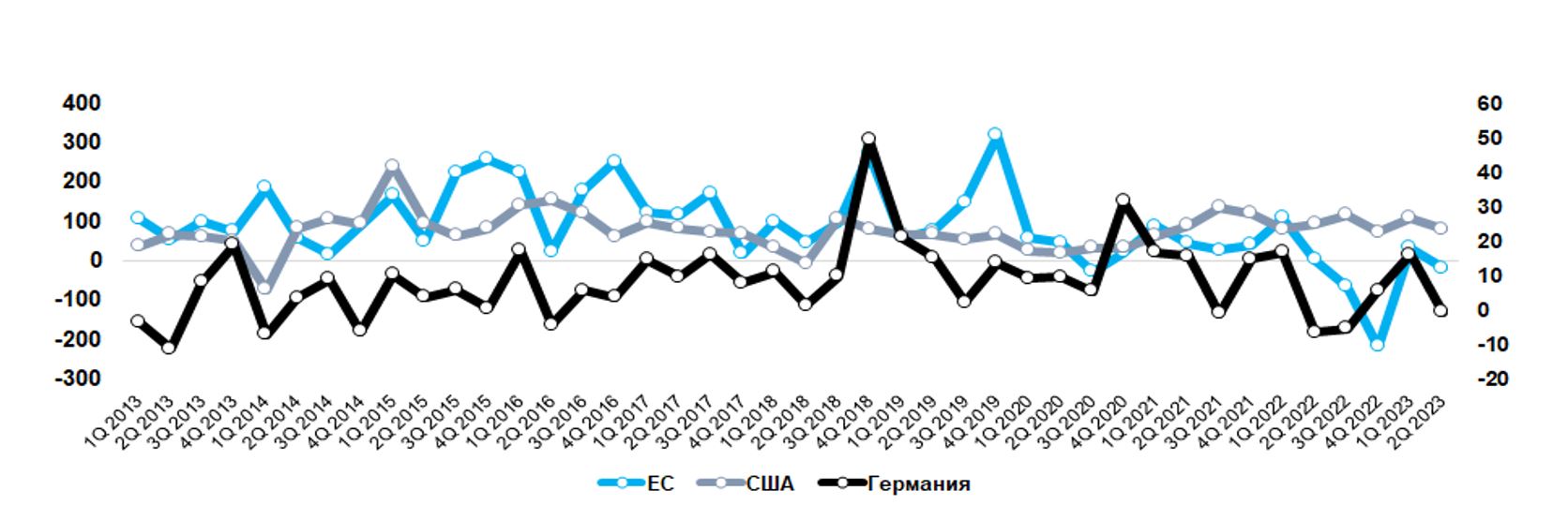

Снижение инвестиционной привлекательности

В конкуренции за прямые иностранные инвестиции Европейский союз проигрывает США. С 3 квартала 2022 г. входящий поток впервые после 2020 г. стал отрицательным и превысил значение в период пандемии в 2,5 раза (отток 65,1 млрд евро против 26,3 млрд евро). В 4-м квартале 2022 г. убыль капиталовложений увеличилась еще в 3,3 раза до 216,5 млрд евро (Рис. 10).

Рисунок 10. Ежеквартальные потоки прямых иностранных инвестиций в ЕС, США и отдельно в ФРГ в 2013-2023 гг.

(левая ось соответствует ЕС и США, правая — ФРГ)

Источник: Организация экономического сотрудничества и развития

Небольшое их возвращение (32,9 млрд евро) в 1 квартале 2023 г. не смогло компенсировать этот спад, а спустя три месяца вновь было зафиксировано падение (-17,4 млрд евро). В Германии инвестиционный спад начался еще в конце 2018 г. Приток капиталовложений сокращался на протяжении 2019–2020 гг. Масштаб выводимых средств усиливался в 2021–2022 гг. (в 3-м квартале 2021 г. — 1 млрд евро, во 2-м и 3-м квартале 2022 г. — 6,3 и 5,2 млрд евро)

Ослабление промышленности Германии

Что касается крупнейшей экономики ЕС — ФРГ, то энергоемкое производство (производство бумаги, картона и изделий из них; химической и фармацевтической продукции; производство стекла и изделий из него, керамики; производство и обработка металлов) снижается практически непрерывно с начала 2022 г. [2] При этом, как видно из Рис.11, связанный с пандемией спад производства весной 2020 г. был значительно слабее в энергоемких отраслях, чем в промышленности в целом. В результате, начиная с марта 2021 г., индекс производства энергоемких отраслей был выше индекса промышленности в целом.

Рисунок 11. Динамика индекса промышленности ФРГ

Источник: Немецкое статистическое ведомство

Однако с начала 2022 г. производство энергоемких производств падало практически непрерывно и в этой связи развивалось значительно слабее, чем отрасль в целом. С февраля 2022 г. по июль 2023 г. производство в энергоемких отраслях относительно уровня 2015 г., принятого за 100%, сократилось на 16,7%. За тот же период общий объем промышленного производства зафиксировал спад всего на 2,8%. По доступным данным на апрель 2024 г., спад энергоемкого производства составил в Германии 15%. В химической промышленности объем производства за 2022–2023 гг. снизился почти на четверть [3], составив лишь 78,4%. Оборот производства в 2023 г. оценивался в 175 млрд евро. В 2024 г. он может сократиться еще на 9,4% до 166 млрд евро. В ключевых компаниях отрасли фиксировался спад как по обороту (от 14 до 22%), так и по прибыли (от 30 до 60%) [4].

Согласно опросу, проведенному компанией Deloitte и Союзом немецкой промышленности (BDI), 67% компаний уже переносят производство за границу, особенно в ключевых секторах машиностроения/промышленных товаров, химической и автомобильной промышленности. Если рамочные условия останутся прежними, весьма вероятно, что все больше хозяйствующих субъектов последуют примеру первопроходцев, и все более важные звенья цепочки создания стоимости будут передислоцироваться из немецкой экономики. На данный момент они тянутся примерно в равных долях к другим странам ЕС, к Азии и к США. С точки зрения компаний, целесообразными мерами по повышению привлекательности немецкого хозяйственно-политического пространства являются, прежде всего, сокращение бюрократии и конкурентоспособные цены на энергоносители.

Развитие технологического потенциала ЕС

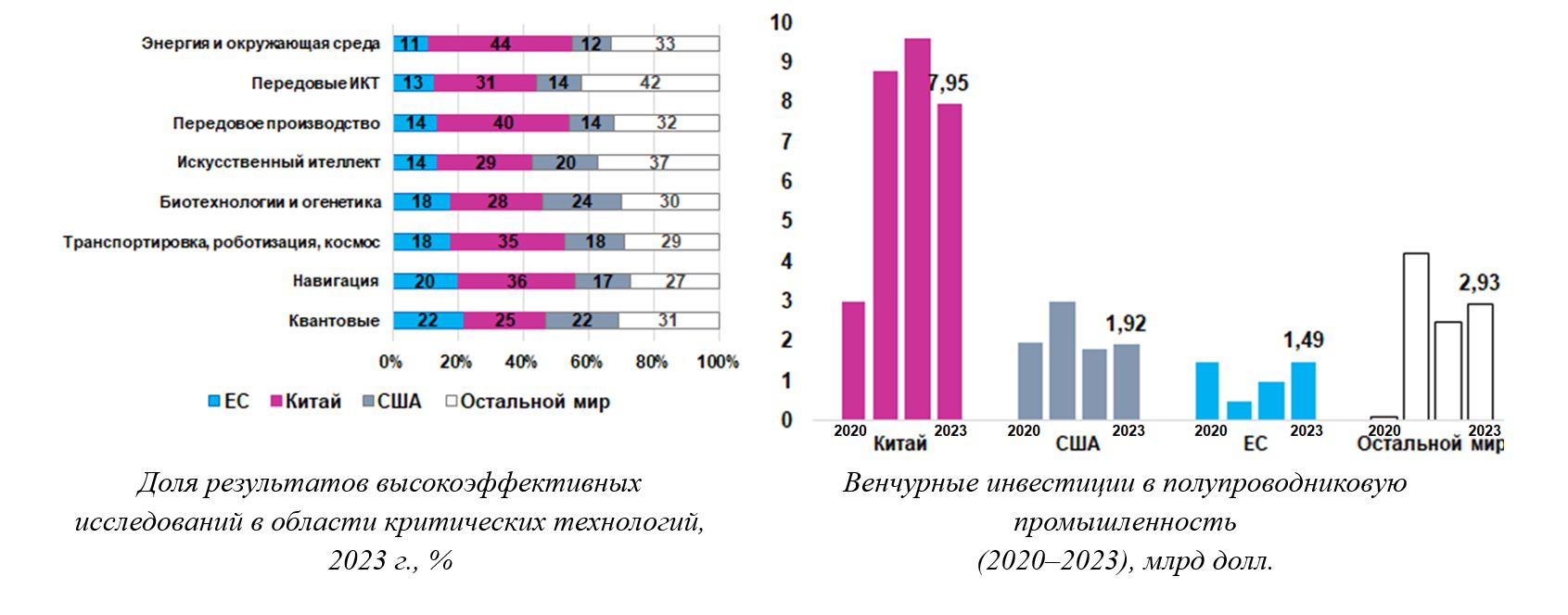

При описанных тенденциях деиндустриализации ЕС в то же время остается весьма заметным игроком в передовых технологиях: квантовых (22% от мирового объема) и навигационных (20%), биотехнологиях и робототехнике (по 18%) (см. Рис.12).

Рисунок 12. Задел ЕС в передовых технологиях

Источник: Европейский круглый стол промышленников

В сравнении объемов венчурных инвестиций в полупроводниковую промышленность ЕС хотя и отстает от Китая в 5,3 раза (1,49 млрд долл. в 2023 г.; в КНР – 7,95 млрд долл.), но близок к позициям США (1,92 млрд евро).

Опросы показывают, что в 2023 г. американские и европейские фирмы равным образом по интенсивности используют технологии в робототехнике (по 54%). С одной стороны, предприниматели США превосходят ЕС в технологиях интернета вещей (48% к 41%), искусственном интеллекте (35% к 29%), дронов (60% к 24%). С другой стороны, европейцы активнее используют платформенные решения (50% к 41%), 3d-печать (23% к 19%), приложения виртуальной реальности (11% к 8%).

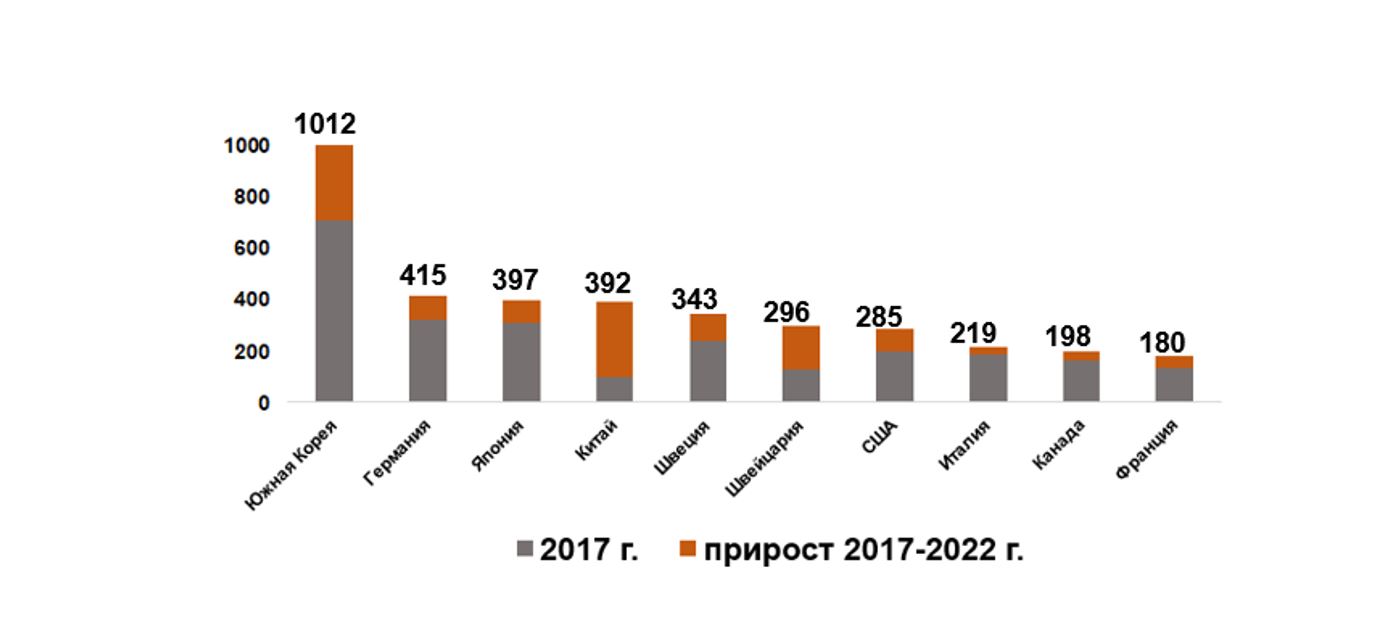

В роботизации производства в 2022 г. в ЕС было установлено 71 тыс. промышленных роботов против 41 тыс. — в США, 290 тыс. — в Китае, 50 тыс. — в Японии, 32 тыс. — в Южной Корее. Но по общему показателю роботизации (ее плотности — количеству роботов на 10 тыс. занятых), Европейский союз c 220 роботами уступает другим ведущим экономикам: США — 285; в Южной Корее — 1012; в Японии — 397; в Китае — 392. Внутри Европейского союза наиболее роботизированным национальным хозяйством является Германия (415), затем идут Италия (219), Франция (180). Наиболее серьезного прогресса в роботизации из ведущих стран помимо Южной Кореи добились Китай (рост с 97 до 392 за 2017–2022 гг.) и Швейцария (с 129 до 296 за тот же период) (см. Рис.13).

Рисунок 13. Динамика роботизации в ведущих экономиках

Источник: Международная федерация робототехники

В ЕС в 2022 г. было основано 194 компании в сфере искусственного интеллекта (ИИ), тогда как в США 542. Но по этому показателю Европейский союз опережает Китай (160), Британию (99), Индию (57). При этом Поднебесная превосходит ЕС в объеме частных инвестиций в ИИ — 13,4 против 6,7 млрд долл. Лидерами являются США — 47,6 млрд долл. По распространенности сотовых сетей нового поколения (5G) ЕС с 25% абсолютно отстает от всех сравниваемых хозяйственно-политических пространств США и Южной Кореи (61% и 60%), Китая и Японии (45% и 41% соответственно).

Выводы

Технологический суверенитет Евросоюза и его границы

Высокая или низкая доля индустрии в ЕС сама по себе не является ни преимуществом, ни слабостью. Она характеризует нынешнюю позицию Союза в международном разделении труда и современную специализацию в конструируемых рамочных условиях. Излишнее сокращение промышленности с высокой вероятностью может привести к новым структурным зависимостям. В этой связи важна разработка национально-специфичных решений. Именно поэтому правительство Германии предпринимает меры для ускорения доступности вариантов декарбонизации для промышленности. Во Франции дебаты концентрируются вокруг срочной необходимости реиндустриализации для повышения долгосрочных экономических показателей и достижения стратегической автономии.

Сохранение конкурентоспособного производства, в том числе энергоемкого, имеет большое значение для экономики ЕС. Его хозяйственное положение стало особенно уязвимым, так как компании сильно пострадали от ценовых шоков на электроэнергию и природный газ. Но представляется, что реальная проблема, стоящая перед европейской промышленностью, заключается не в угрозе закрытия заводов. Дело в том, что по сравнению с Соединенными Штатами и Китаем индустриальный потенциал ЕС сильно отстал в конкуренции высоких технологий, программного обеспечения и приложений, которые станут основой прибыльных фрагментов в пространственно-распределенных цепочках создания электромобилей и развития зеленой энергетики.

Деиндустриализация в ЕС диалектически сочетается с развитием новых технологий. Страх перед оттоком промышленности преувеличивается, на наш взгляд, в целях достижения общеевропейского консенсуса по выделению масштабных финансовых грантов для энергоемких производств, субсидирования военно-промышленного комплекса и связанных с ним гражданских высоких технологий, обеспечения жизненно важной поддержки со стороны тех относительно либеральных правительств (прежде всего — Германии), которые хотели бы избежать тотальной торговой войны с США. Тем не менее есть серьезные основания для сокращения мощи и глубины влияния европейского индустриального капитала. Тяжелые издержки эрозии промышленной структуры, маскируемые скрытыми трансфертами, проявляются не только в сфере локационных решений крупных индустриальных предприятий. Они становятся значимыми и все более неподъемными для обычных граждан ЕС, что влияет на их избирательные предпочтения, поскольку урон наносится их привычному качеству жизни. В наступающем политико-экономическом цикле западноевропейские правительства могут скорректировать многие экологические правила и нормы для удешевления дорогостоящей декарбонизации и облегчения существования промышленников, но для набирающего инерцию и деиндустриализирующего экономику ЕС маховика это может стать довольно поздним решением.

1. Grömling M. Deindustrialisation – A European Assessment // Intereconomics. – 2023. – № 58(4). – pp. 209–214

2. Белов В. Б. Итоги 2022 Г.: экономический штандорт Германии на грани деиндустриализации? // Научно-аналитический вестник Института Европы РАН. – 2022. – № 6(30). – С. 70-84

3. Германия. 2023 (под ред. В.Б. Белова) // М.: Ин-т Европы РАН, 2023. – 194 с.

4. Chemieindustrie spürt leichte Erholung. Handelsblatt 13.03.2024 г. S. 20

(Голосов: 26, Рейтинг: 4.88) |

(26 голосов) |

Для выживания в фрагментирующемся мире Запад выбрал стратегию кооперации и консолидации, однако насколько такая система экономически устойчива при ограниченных рынках сбыта?

Технологическая политика США в условиях соперничества с КитаемДоклад Международного дискуссионного клуба «Валдай».

Что движет аграриями Европы, вышедшими на демонстрации против политики ЕС?Европейские фермеры, привыкшие жить под «субсидиальным зонтиком», столкнулись с сокращением финансирования и наплывом дешевых товаров из Украины

Промышленность ЕС на пути к самоликвидации?О падении энергоемкости и наукоемкости европейского производства

Экономическое измерение многополярного мира: о чем говорят показатели ВВПВажнейшим условием повышения роли России в управлении глобальными экономическими и политическими процессами является ее участие в коалициях с ведущими странами и региональными объединениями стран развивающегося мира, разделяющими российские приоритеты в развитии хозяйственных связей