Пандемия коронавируса еще только начала переходить во вторую, осеннюю, волну, тем не менее уже можно сделать ряд предположений о том, как COVID-19 преобразит энергетические рынки. Их колебания и падение совокупного спроса на энергоносители существенно ограничили возможности российских нефтегазовых компаний, однако их долгосрочной устойчивости пока был нанесен лишь небольшой урон — практически все крупные нефтегазовые компании вернулись к генерации прибыли уже во втором квартале 2020 г. По мере того как лидеры энергетического рынка будут восстанавливать свои позиции, неизбежно встанет вопрос о дальнейшей ориентации их деятельности — и это будущее, вполне возможно, будет иметь сильный африканский привкус.

Несмотря на ряд недостатков, существуют и преимущества африканского нефтегазового рынка. Во-первых, он остается одним из последних рубежей нефтедобычи, где все еще возможны точки безубыточности на уровне 25–30 долл. за баррель. Во-вторых, спрос на африканские сорта нефти не вызывает сомнений — начиная от легких и низкосернистых нигерийских, ливийских или алжирских сортов, через более тяжелые сорта вроде конголезского Джено или ангольской Далии, вплоть до сернистых египетских сортов типа Белайим; все они имеют стабильные рынки сбыта, преимущественно в Восточной Азии. Наконец, стоит отдельно отметить, насколько сильным оказался удар, нанесенный падением нефтегазовых доходов в текущем году — именно на таком фоне следует инвестировать в проекты будущего.

Пандемия коронавируса еще только начала переходить во вторую, осеннюю, волну, тем не менее уже можно сделать ряд предположений о том, как COVID-19 преобразит энергетические рынки. Их колебания и падение совокупного спроса на энергоносители существенно ограничили возможности российских нефтегазовых компаний, однако их долгосрочной устойчивости пока был нанесен лишь небольшой урон — практически все крупные нефтегазовые компании вернулись к генерации прибыли уже во втором квартале 2020 г. По мере того как лидеры энергетического рынка будут восстанавливать свои позиции, неизбежно встанет вопрос о дальнейшей ориентации их деятельности — и это будущее, вполне возможно, будет иметь сильный африканский привкус.

Коронавирус вынудил нефтегазовые компании России быть максимально гибкими и легко приспосабливающими, и все это на фоне совершенно неизменных санкционных ограничений в отношении этих компаний. Санкции по «крымскому направлению» послаблениям не подвергались, хотя и не были ужесточены; к тому же отравление А. Навального послужило номинальным спусковым крючком для новых нападок в отношении российской энергетической инфраструктуры. На этом фоне весьма трудно себе представить, что российским компаниям будет разрешено вкладываться в инфраструктурные объекты Европы или Северной Америки, ведь любой шаг будет восприниматься как попытка навязать свои политические интересы.

Следует отметить, что существует ряд других регионов, которые могут стать предметом российского инвестиционного интереса, однако в силу тех или иных причин — менее привлекательны. Страны Ближнего Востока все еще являются мировыми лидерами в сфере нефтегазовых ресурсов, однако в течение XXI в. успели вырастить новое поколение управленцев, трейдеров и специалистов, с помощью которых национальные нефтяные компании этих стран смогут расти вовне и не зависеть от иностранных инвестиций и внешней помощи. Латинская Америка также богата ресурсами, однако сланцевые месторождения Аргентины уже распределены между западными мейджорами, в то время как глубоководные залежи в Бразилии являются чуть ли не единственной возможностью Petrobras выбраться из долгового ига.

Почему Африка?

Привлекательность африканского рынка является одновременно и его недостатком — чрезмерная зависимость от нефтегазовых поступлений в бюджет как правило парализует деятельность национальной нефтяной компании, а выкачивание каждой копейки в государственную казну делает невозможными серьезные инвестиции в комплексные проекты. Поэтому нефтегазовые компании Африки редко когда будут выступать в качестве оператора того или иного объекта, в то же время будут неизбежно стремиться входить в состав акционеров (зачастую путем обязательной квоты вхождения в проект). Попросту говоря, Африка нуждается в инвестициях и серьезных технологиях, в то время как России на фоне вездесущих санкций не достает пространства для дальнейшего расширения своего поля деятельности.

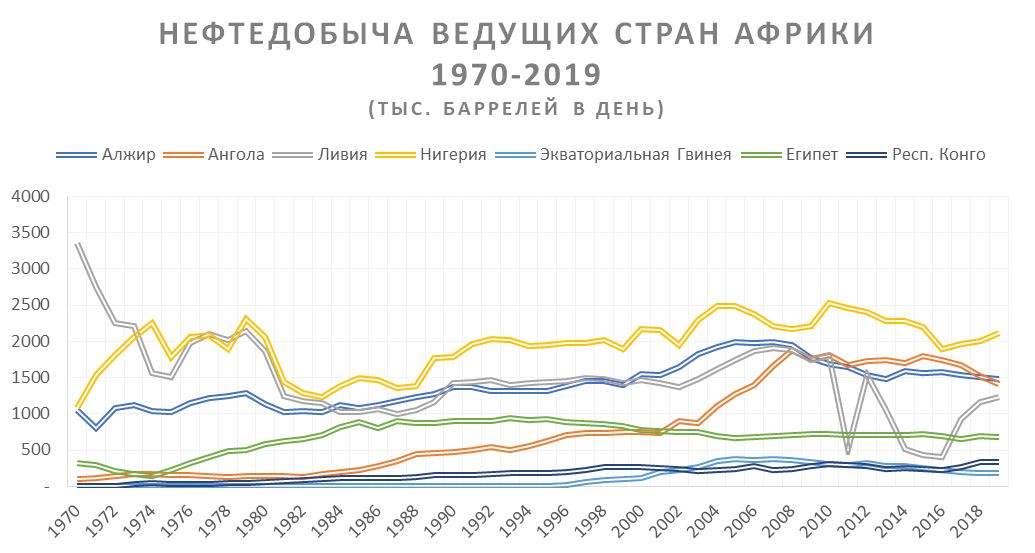

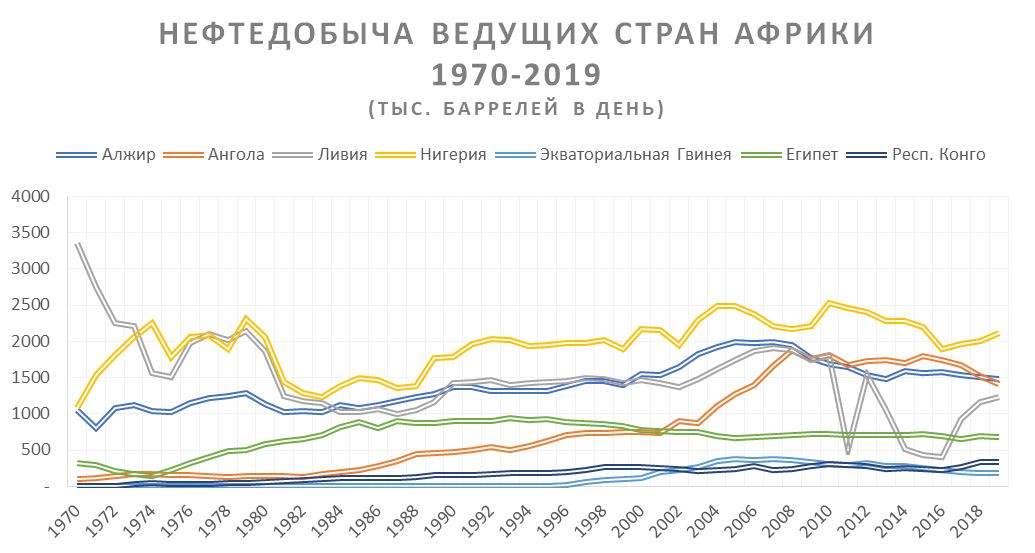

График 1. Добыча нефти в ведущих странах Африки в 1970-2019 гг. (тыс. баррелей в день).

Источник: BP Statistical Survey 2020.

Африка долгое время была второстепенным объектом на энергетической карте российских нефтегазовых компаний, спорадические попытки выйти на африканский рынок предпринимались скорее в рамках стремления разнообразить свою деятельность, без готовности инвестировать значимые суммы в фактически неизвестный регион. После первого саммита Экономического форума Россия — Африка в октябре 2019 г. тема экономического сближения России и Африки впервые была представлена в качестве насущного интереса российской внешней политики (хотя в региональных приоритетах Концепции внешней политики РФ Африка южнее Сахары все еще занимает самое непочетное место). На этот раз энергетические компании России могут — при надлежащем уровне инициативности — сами себе создать политическую повестку.

Если ретроспективно рассмотреть деятельность российских компаний в Африке, то становится очевидным, что те традиционно предпочитали проекты в регионе Магриба — государства региона понятнее с политической точки зрения, к тому же — выходят на общий для России средиземноморский рынок. Компания «ЛУКОЙЛ» была единственной, кто осмелился провести довольно смелую программу инвестирования в Гвинейском заливе, однако вследствие неудач была вынуждена отказаться от своих активов в Кот-д’Ивуар и Сьерра-Леоне, сохранив при этом неоператорские активы в Нигерии и Гане (см. График 2). Удивительно, что в политически вполне дружески настроенной Анголе так и не было проектов с российским участием даже в эпоху Изабель душ Сантуш.

График 2. Проекты российских компаний в Африке

|

Проект

|

Государство

|

Компания

|

Итог

|

|

Мелейя (с 1995г.)

|

Египет

|

ЛУКОЙЛ

|

Проект разрабатывается, добыча

|

|

Deepwater Tano/Cape Three Points (с 2014г.)

|

Гана

|

ЛУКОЙЛ

|

Проект отложен в апреле 2020г. на неопределенный срок

|

|

Etinde (с 2014г.)

|

Камерун

|

ЛУКОЙЛ

|

Проект разрабатывается, нет добычи

|

|

OML-140 (с 2014г.)

|

Нигерия

|

ЛУКОЙЛ

|

Проект разрабатывается, нет добычи

|

|

Эль-Ассель (с 2008г.)

|

Алжир

|

Газпром

|

Проект разрабатывается, нет добычи

|

|

SL-5-11

|

Сиерра-Леоне

|

ЛУКОЙЛ

|

Вышел из проекта

(2011-2015)

|

|

CI-101, CI-524, CI-205, CI-401, CI-504

|

Кот д’Ивуар

|

ЛУКОЙЛ

|

Вышел из проекта

(2006-2016)

|

82/1,4; 98/2.4; 69/1,2,3,4

(с 2005г.)

|

Ливия

|

Татнефть

|

Проект временно приостановлен

|

|

C96, C97 (с 2011г.)

|

Ливия

|

Газпром

|

Проект приостановлен

|

|

A5-B, Z5-C, Z5-D (с 2015г.)

|

Ангола

|

Роснефть

|

Проект разрабатывается, нет добычи

|

Источник: данные автора.

Пример того, как именно следует вкладываться в проекты на африканском континенте, может предоставить компания «Роснефть», вошедшая в акционерский состав египетского месторождения «Зохр» в октябре 2017 г. Взамен за уплаченные 1,125 млрд долл. Роснефть смогла существенно нарастить свой портфель газовой добычи — ее доля в 30% соответствует почти 10 млрд куб. м газа в год, что, учитывая сложности с экспортом российского газа за пределы России, являет собой чуть ли не оптимальный метод выполнения амбициозных целей компании. Грубо говоря, рост российского рынка нефти ограничен в связи с участием страны в договоренностях ОПЕК+ и приоритизацией государственных компаний, в то время как рост газового рынка уже не первый год упирается в монопольную роль Газпрома. Учитывая эти обстоятельства, следует рассмотреть те государства, которые являют собой наиболее очевидные объекты инвестирования.

Ливия

Возможности российских нефтегазовых компаний в Ливии будут во многом зависеть от того, под чьим началом будет объединена страна. Теоретически, Газпром и Татнефть сохраняют права на концессии, выделенные им ещё в период правления М. Каддафи. Однако в случае победы маршала Х. Хафтара шансы проникновения других российских компаний на территорию Ливии существенно увеличиваются. Принимая во внимание тот факт, что добыча нефти в Ливии в 2011–2020 гг. провалилась до уровня 1950-х гг., те 75–80 млрд баррелей нефти, которые все ещё скрываются в недрах этой североафриканской страны, являются лакомым кусочком для любого нефтяного мейджора. В случае окончательной победы Правительства национального согласия (ПНС) Ливия, скорее всего, станет предметом раздела европейских мейджоров.

Алжир

Алжир может стать чуть ли не самым привлекательным рынком для российских нефтегазовых инвестиций. Газпром ведет разведку на участке Эль-Ассель с 2008 г., однако до сих пор не приступил к полноценной добыче на нем. Роснефть с 2001 г. ведет работу на блоке 245-Юг на востоке страны, однако неоднократно заявляла о желании выйти из проекта. В поздние годы эпохи президентства А. Бутефлики не было вхождений российских компаний в проекты, однако смена власти, по всей видимости, даст новый толчок двустороннему сотрудничеству. Первый шаг для открытия новых возможностей был сделан в апреле 2020 г., когда ЛУКОЙЛ подписал с алжирской национальной компанией «Sonatrach» меморандум о взаимопонимании, вступление в силу которого может стать отправной точкой для дальнейшего подключения российского нефтегазового бизнеса к добыче нефти в Алжире.

Конго

Республика Конго являет собой яркий пример того, в чем, помимо наличия надлежащего капитала и соответствующих технологий для добычи на участках с комплексной геофизической составляющей, может скрываться привлекательность российских нефтегазовых компаний. Шельфовые месторождения страны, большинство из которых разрабатываются итальянской ENI в качестве оператора, имеют большие объемы попутного газа, который доселе был разработан лишь частично. ENI активно стремится продать миноритарные доли в своих лицензионных участках, пытаясь таким образом снизить интенсивность выбросов углерода своего портфеля — для российских компаний этот вопрос стоит в разы менее чувствительно. Первый шаг уже был сделан компанией «ЛУКОЙЛ», купившей 25% блока Marine XII осенью 2019 г.

Нигерия

Нигерия в феврале 2020 г. приняла довольно опрометчивое решение пересмотреть условия и положения базовых контрактов по разделу продукции на шельфе Гвинейского залива. Помимо повышения номинальной ставки роялти и появления нового налогового компонента (при цене на нефть в 20–60 долл. за баррель дополнительные +2,5% к ставке роялти), были также увеличены ставки уплаты НДС с оффшорных проектов. К тому же впредь все услуги, предоставляемые западными мейджорами нигерийским физическим лицам, в том числе дочерним компаниям тех же западных компаний, будут облагаться налогом на прибыль предприятий. На этом фоне некоторые западные компании стали искать возможности выйти из-под своих обязательств в Нигерии; поэтому вхождение России в нигерийский шельф на данном этапе кажется контринтуитивным. На данный момент единственное участие российской компании в Нигерии — 18-процентная (неоператорская) доля ЛУКОЙЛ в блоке OML-140.

Очевидно, что вышеприведенный список — неполный. Например, можно вспомнить кейс средиземноморского шельфа Египта, который оказался (по состоянию на сегодняшний день) самым богатым на запасы газа среди всех остальных морских участков. Дальнейшие открытия на шельфе Египта вполне вероятны, к тому же близкие политические связи всячески способствовали бы им. Однако на шельфе Египта и конкуренция будет в разы превышать уровень конкуренции в Африке южнее Сахары. Имено поэтому путь российских нефтегазовых компаний лежит через такие государства как Экваториальная Гвинея, Республика Конго (т.е. средние игроки, позиции которых затерялись на фоне падения спроса), Алжир и Мозамбик (крупные игроки, которые требуют немедленных вливаний в энергетическую сферу для балансирования экономики).

Нефть есть, но просто не будет

Ничуть не умаляя ресурсные перспективы Африки, следует также упомянуть отрицательные структурные тренды, которые смогут ощутимо испортить общее впечатление нефтегазовых компаний. В зависимости от текущей общемировой конъюнктуры и особенностей бюджетного планирования перед заинтересованным инвестором неизбежно встает проблема государственного произвола. Необходимость встраивать в производственные цепочки фирмы, связанные с политическими кругами, откровенные взятки и «откаты», никогда полностью не исчезающая возможность внезапного изменения условий бурения и разработки месторождений в целом — все это нужно иметь в виду, вкладываясь в новые проекты. Более того, риски вхождения связаны не только с национальными нефтяными компаниями, но и с партнерами.

Действия компании «ЛУКОЙЛ» на шельфе Сенегала этим летом указывают на то, что не всегда вхождение российской корпорации в проект будет приветствоваться другими акционерами. ЛУКОЙЛ договорился с британским Cairn Energy о покупке 40-процентной доли в лицензионном блоке RSSD (Rufisque, Sangomar, Sangomar Deep) за 400 млн долл. Однако оператор проекта, австралийская компания «Woodside Petroleum», решила воспользоваться своим правом приоритетного выкупа долей других акционеров и предложила аналогичную сумму за продаваемую долю. Согласно комментариям Woodside, основная причина такого хода кроется в опасениях оператора, что участие ЛУКОЙЛа на фоне постоянной угрозы американских санкций несовместимо со своевременным запуском месторождений.

В аналогичной ситуации оказалась и корпорация «Роснефть», поскольку на протяжении чуть ли не всего 2019 г. она была на грани вхождения в проект Ин-Аменас в Алжире. Оператор проекта, британский мейджор BP, намеревался выручить порядка 2 млрд долл. за продажу своей доли в 45,89%, однако нежелание другого соучастника в Ин-Аменас — норвежской компании «Equinor» — навлекать на себя дополнительные санкционные риски со стороны властей США привело к провалу сделки. Очевидно, вырисовывается общая линия западных компаний на избежание совместного с российскими компаниями (и особенно с государственными) участия в проектах как в Африке, так и на других континентах, поэтому тем придется брать на себя больший объем обязательств и смириться с невозможностью разделения рисков и издержек с мейджорами.

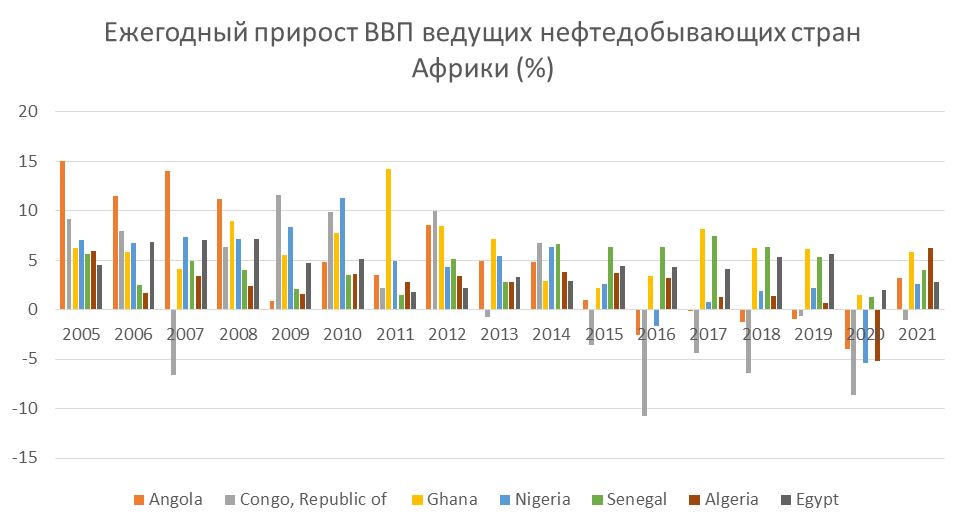

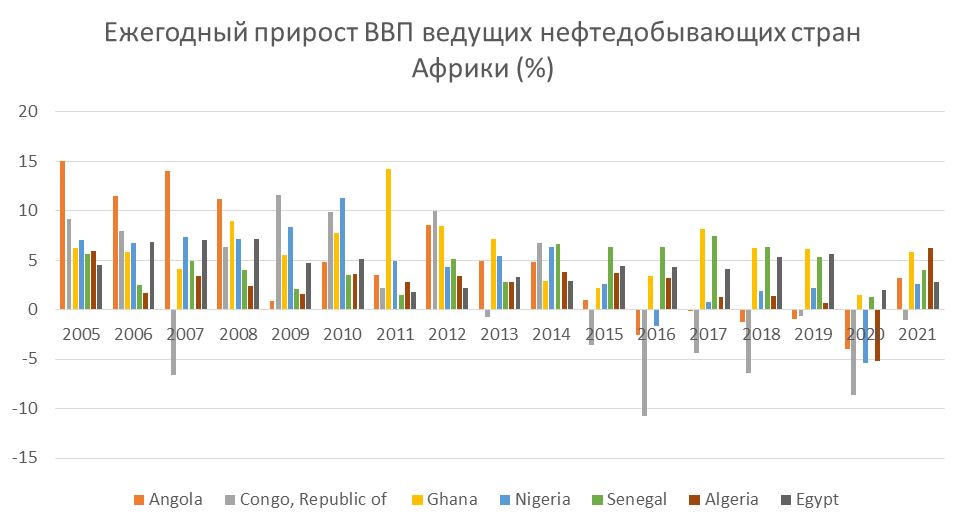

График 3. Падение экономик нефтедобывающих государств Африки

Источник: Международный Валютный Фонд

***

Несмотря на ряд недостатков, необходимо отметить преимущества африканского нефтегазового рынка. Во-первых, он остается одним из последних рубежей нефтедобычи, где все еще возможны точки безубыточности на уровне 25-30 долл. за баррель. Во-вторых, спрос на африканские сорта нефти не вызывает сомнений — начиная от легких и низкосернистых нигерийских, ливийских или алжирских сортов, через более тяжелые сорта вроде конголезского Джено или ангольской Далии, вплоть до сернистых египетских сортов типа Белайим; все они имеют стабильные рынки сбыта, преимущественно в Восточной Азии. Наконец, стоит отдельно отметить, насколько сильным оказался удар, нанесенный падением нефтегазовых доходов в текущем году (см. График 3) — именно на таком фоне следует инвестировать в проекты будущего.