Призрак американской нефтяной гегемонии

Вход

Авторизуйтесь, если вы уже зарегистрированы

(Голосов: 24, Рейтинг: 3.67) |

(24 голоса) |

Рост американской «нефтянки» — один из самых значительных энергетических феноменов нашего десятилетия. При текущем положении дел на нефтяном рынке Соединенные Штаты к 2020 г. станут ведущей нефтедобывающей державой. Сумев оперативно задействовать новые технологические разработки и сделать горизонтальное бурение быстрее и эффективнее, американские компании создали основу для будущей экспансии, на которую их толкает насыщенность внутреннего рынка легкими сортами нефти. Основным вектором экспансии станет Азия, на долю которой и приходится большая часть растущего нефтяного спроса, однако частично эта тенденция затронет и Европу. Россия воспрепятствовать этому не сможет, но свои ключевые рынки она, без всякого сомнения, сохранит.

Факторов, которые могут повлиять на этот тренд, довольно много — любое сворачивание договоренностей ОПЕК+, долгосрочное снижение цен на нефть или осложнения на внутреннем рынке США могут отрицательно сказаться на гегемонических стремлениях Америки. При этом следует отметить, что даже при синергии всех вышеуказанных помех кратко- и среднесрочный рост американской нефтедобычи будет весьма сложно остановить.

Несовершенства транспортной инфраструктуры будут существенным образом влиять на привлекательность американской нефти за рубежом. С точки зрения потребителей, перспектива увеличения скидок на американскую нефть, компенсирующих инфраструктурные проблемы, может стать тем прорывным фактором, который поможет нефти из США пробиться на европейский континентальный рынок.

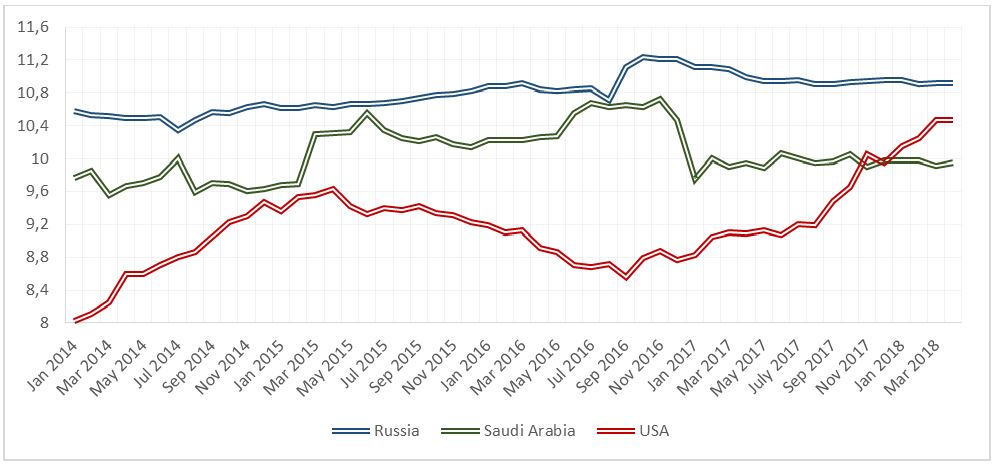

Одним из основных лейтмотивов первых месяцев 2018 г. в сфере энергетики стало обсуждение перспектив США стать ведущим нефтедобывающим государством в мире. Пальму мирового первенства нефтедобычи продолжает держать Россия, уже на протяжении полутора лет добывающая в результате договоренностей ОПЕК+ немногим менее 11 млн баррелей в день. Однако, согласно мнению ряда аналитиков, ее лидерство продержится недолго. Дело в том, что США уже обогнали по объемам добычи Саудовскую Аравию (в ноябре 2017 г.), и к концу 2018 – началу 2019 г. должны обогнать также и Россию, даже несмотря на смягчение ограничений ОПЕК/ОПЕК+.

Любое сворачивание договоренностей ОПЕК+, долгосрочное снижение цен на нефть или осложнения на внутреннем рынке США могут отрицательно сказаться на гегемонических стремлениях Америки.

Факторов, которые могут повлиять на этот тренд, довольно много — любое сворачивание договоренностей ОПЕК+, долгосрочное снижение цен на нефть или осложнения на внутреннем рынке США могут отрицательно сказаться на гегемонических стремлениях Америки. При этом следует отметить, что даже при синергии всех вышеуказанных помех кратко- и среднесрочный рост американской нефтедобычи будет весьма сложно остановить. Однако, как и всегда в случае с резкими изменениями на рынке, следует тщательно проанализировать условия роста. Ведь дьявол кроется в деталях, и детали эти во многом разъясняют перспективы американской энергетической гегемонии.

График 1. Нефтедобыча России, Саудовской Аравии и США в 2014–2018 гг. (млн баррелей в день)

Источник: ЦДУ ТЭК,ОПЕК, Служба энергетической информации США (EIA)

Вне всякого сомнения, рост американской «нефтянки» — один из самых значительных энергетических феноменов нашего десятилетия. Превзойдя ожидания большинства наблюдателей и аналитиков, США смогли менее чем за десять лет удвоить свою нефтедобычу (см. График 1). Более того, в начале не столь далекого 2012 г. она все еще была лишь на уровне 6 млн баррелей в день. После рекордного роста в 2014 г. (с 8 до 9,5 млн баррелей в день в течение 12 месяцев), американская добыча стагнировала в 2015–2016 гг. на фоне низких котировок, чтобы во второй половине 2017 г. вновь продемонстрировать стремительный рост. Наличие сланцевого бума в США уже невозможно отрицать, а Пермский нефтегазоносный бассейн (Permian Basin), располагающийся на юге Соединенных Штатов, стал чуть ли не самым пристально наблюдаемым нефтяным регионом в мире.

Гибкость по-американски

Рост американской «нефтянки» — один из самых значительных энергетических феноменов нашего десятилетия.

Одной из основных причин «живучести» сланцевых месторождений США является их адаптивность. Эти месторождения весьма чувствительны к ценовым изменениям, но в то же время обладают уникальными характеристиками по скорости внедрения добываемой нефти на рынок. В том же Пермском бассейне период от начала бурения до первых продаж нефти составляет 35 – 45 дней, хотя обычно на это требуются долгие месяцы и даже годы. Благодаря вышеупомянутой адаптивности, нефтяные компании США смогли в период низких цен вести добычу на самых продуктивных пластовых зонах, а во время более приемлемой ценовой конъюнктуры подключить другие, более требовательные с точки зрения разрыва пласта, объекты.

Адаптивность сланцевых месторождений была подкреплена серьезным повышением производительности скважин. Только за последние три года, в 2015 – 2017 гг., производительность в расчете на вновь вводимую в эксплуатацию скважину выросла в бассейне Баккен вдвое (до 1200 баррелей в день), а в Пермском бассейне — втрое (600 баррелей в день). Такой результат был достигнут в основном благодаря бурению более длинных горизонтальных скважин и усовершенствованию технологий использования проппантов. В целом чистое время бурения на подавляющем большинстве техасских месторождений не превышает 20 дней. Однако в 2017 г. производительность стала расти медленнее, и, по всей видимости, в этом году она даже начнет снижаться.

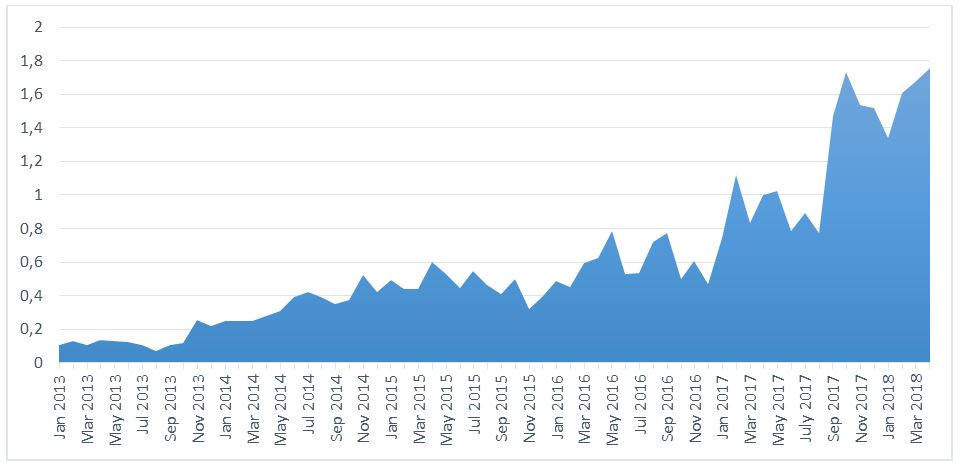

Несмотря на беспрецедентно быстрый рост добычи, примечательно, в какие сжатые сроки США удалось многократно увеличить объемы экспорта.

Наращивание добычи на фоне растущих котировок нефти (один из самых примечательных случаев извлечения максимальной пользы при нулевых обязательствах) позволило Соединенным Штатам не концентрироваться лишь на зонах максимального нефтегазонасыщения, как это было сделано в 2014–2015 гг., а подключить также те месторождения, которые нерентабельны при отметке ниже 60 долл. за баррель. Таким образом, если не будет очередного обвала нефтяных цен, то расти в среднесрочной перспективе будет не только Пермский бассейн, но также и бассейны Виллистон, Игл Форд и Баккен.

Следует отметить, что, хотя в Техасе добываются сорта нефти разного качества (на данный момент на этот штат приходятся около 40% общенационального объема добычи), техасская нефть преимущественно легкая и низкосернистая. Плотность большей части нефтяных ресурсов Пермского бассейна выше 42° API. Однако парадоксальным образом нефтеперерабатывающие заводы вдоль Мексиканского залива США построены под более тяжелые и сернистые сорта нефти (преимущественно венесуэльские и мексиканские). Таким образом, созданы все условия для экспорта растущих объемов нефти при сохраняющейся зависимости от импорта.

Ближайшее будущее сулит для американских производителей достижение прежде невиданных высот.

Характер импортных поставок останется заточенным под тяжелые, преимущественно латиноамериканские сорта, так как рост добычи легкой сланцевой нефти первым делом привел к прекращению импорта аналогичного по качеству топлива на НПЗ Мексиканского залива и Восточного побережья. Будущее американской «нефтянки» в первую очередь связано с легкой нефтью ¬— именно она будет способствовать перераспределению потоков в Азиатско-Тихоокеанском регионе и в меньшей мере — на европейском континенте. Несмотря на беспрецедентно быстрый рост добычи, примечательно, в какие сжатые сроки США удалось многократно увеличить объемы экспорта (см. График 2).

График 2. Экспорт нефти из США в 2013–2018 гг. (млн баррелей в день)

Источник: Служба энергетической информации США (EIA)

Примечательно также и то, что после снятия запрета на экспорт нефти в декабре 2015 г. взрывного роста экспорта не произошло — толчок наблюдаемой сегодня тенденции был дан в первую очередь благодаря Соглашению ОПЕК/ОПЕК+ и последовавшей за ним консолидацией нефтяных котировок. США, не являясь членом ОПЕК и не пожелав принять на себя обременительные ограничения, по сути дела, за счет других государств наращивали свою добычу, особенно в 2017 г., когда среднегодовой показатель бенчмаркового сорта WTI (West Texas Intermediate) преодолел психологический барьер в 50 долл. за баррель (50,88).

Именно Техас, традиционная вотчина нефтяной индустрии США, представляет собой ключевую часть американской заявки на «энергетическое превосходство».

Принимая во внимание, что за первые шесть месяцев 2018 г. средневзвешенный WTI вырос до 65 долл. за баррель, можно смело сказать, что ближайшее будущее сулит для американских производителей достижение прежде невиданных высот. Однако на пути к успеху имеется и ряд препятствий. Следует определиться, какие именно сорт и паритет нефти станут новым эталоном для Мексиканского залива (по всей видимости, WTI Houston), а также необходимо устранить все вопросы, связанные с ненадлежащим качеством нефти в рамках некоторых поставок (слишком высокое содержание металлов, волатильные параметры качества). Эти вопросы решаемы, однако их урегулирование потребует немало времени.

Доступ не для всех

Главной проблемой американской нефтяной индустрии в течение следующих нескольких лет станут не технологические вызовы сланцевых проектов и даже не поддержание рентабельности добычи. Проблемой станут инфраструктурные ограничения транспортировки нефти, так как объемы добычи в Техасе в скором времени превзойдут пропускную способность нефтепроводов, связывающих месторождения в западной части штата с экспортными терминалами на побережье Мексиканского залива. В Пермском бассейне в марте–апреле 2018 г. добыча достигла 3,2 млн баррелей в день, что соответствует номинальной совокупной пропускной способности экспортных нефтепроводов Мексиканского залива.

Перспектива увеличения скидок на американскую нефть, компенсирующих инфраструктурные проблемы, может стать тем прорывным фактором, который поможет нефти из США пробиться на европейский континентальный рынок.

Добыча в Пермской бассейне, где точка среднестатистической безубыточности уже опустилась ниже 40 долл. за баррель, растет в среднем на 50 тыс. баррелей в месяц, а значит, можно предположить, что слишком большие объемы добычи станут серьезной проблемой для американских компаний. В 2018 г. не предусматривается ввода каких бы то ни было нефтепроводов между центрами добычи и сбыта, и большинство новых инфраструктурных проектов будет введено в эксплуатацию лишь во второй половине 2019 г. В частности, новые нефтепроводы будут проложены до терминалов в городах Корпус Кристи (Cactus 2, Epic) и Хьюстон (South Texas Gateway, Gray Oak), что увеличит пропускную способность в целом более чем на 2 млн баррелей в день.

Примечательно, что именно Техас, традиционная вотчина нефтяной индустрии США, представляет собой ключевую часть американской заявки на «энергетическое превосходство». На Пермский бассейн приходятся почти 40% всех извлекаемых запасов сланцевой нефти США, общий объем которых оценивается в 195 млрд баррелей. Это, вне всякого сомнения, большое преимущество для американской «нефтянки» — если бы основа нефтедобычи находилась глубже в стране, организация экспортной инфраструктуры оказалась бы сложнее. Например, нефть, добытая из находящегося в штатах Северная Дакота и Монтана бассейна Баккен (извлекаемые запасы сланцевой нефти достигают 32 млрд баррелей), поступает «лишь» на американский и канадский рынки — выстраивание значимых экспортных потоков слишком затратно ввиду отдаленности от моря.

Будущем на балтийском направлении следует ожидать наращивания объемов американского импорта.

Поскольку добыча нефти в США, по ожиданиям аналитиков, вырастет более чем на 1 млн баррелей в день как в 2018 г., так и в следующем 2019 г., несовершенства транспортной инфраструктуры будут существенным образом влиять на привлекательность американской нефти за рубежом. С точки зрения потребителей, перспектива увеличения скидок на американскую нефть, компенсирующих инфраструктурные проблемы, может стать тем прорывным фактором, который поможет нефти из США пробиться на европейский континентальный рынок.

Куда хлынет нефть

Европейский рынок традиционно ориентируется на британско-норвежский маркерный сорт Brent, в то время как Соединенные Штаты используют в качестве бенчмарка WTI. Когда между нефтяными котировками двух региональных рынков наблюдается существенная разница, возникает арбитраж — в такие моменты коммерчески выгодно закупать нефть из более отдаленных регионов планеты. Принимая во внимание, что в 2018 г. спред Brent – WTI ожидается на уровне 7 долл. за баррель (в 2019 г. — 6 долл. за баррель), европейские трейдеры и нефтеперерабатывающие компании будут проявлять все больший интерес к американским сортам нефти.

При текущем положении дел на нефтяном рынке Соединенные Штаты к 2020 г. станут ведущей нефтедобывающей державой.

До сих пор наибольший интерес к американской нефти наблюдался в атлантических странах (Великобритания и Нидерланды входят в топ-5 экспортных направлений США). В их случае логистическая цепочка из США довольно простая, однако имеются и политически мотивированные акторы. Для таких стран, как Польша, целесообразность закупок американской нефти является в первую очередь политическим вопросом, и соображения рентабельности имеют второстепенное значение. Поэтому в ближайшем будущем на балтийском направлении следует ожидать наращивания объемов американского импорта.

Расширение географии американского нефтяного экспорта подкрепляется статистикой: по состоянию на конец 2016 г. американская нефть поставлялась в 26 стран, к концу 2017 г. — уже в 36. Однако ключевым вопросом является степень проникновения США на новые рынки. Основным рынком для экспортеров из Соединенных Штатов станет Восточная Азия, где уже разыгрывается масштабное противостояние традиционных поставщиков и нового, агрессивно действующего, актора. Нигерия и Ангола, на протяжении долгих лет снабжавшие восточно-азиатский регион легкой низкосернистой нефтью, понесли заметные потери. При этом следует подчеркнуть, что главная борьба ближайших месяцев будет за китайский рынок.

График 3. Импорт нефти КНР и объем производства китайских НПЗ в 2016–2018 гг.

Источник: Thomson Reuters

После проблемного 2017 г. Министерство торговли КНР увеличило «негосударственную квоту» для частных НПЗ Китая до 142,42 млн т (на 50 млн т больше, чем в предыдущем году). Эти объемы станут предметом спора целого ряда нефтедобывающих государств, для которых китайский рынок стал основным. Так называемые «самовары» (teapot refineries), т. е. негосударственные нефтеперерабатывающие компании, увеличат импорт российского ВСТО и ангольских сортов нефти, при этом объемы импорта американских сортов будут также неизбежно расти. Так, первый танкер класса VLCC, загруженный на луизианском нефтяном терминале LOOP, уже отправил груз на независимый НПЗ Жичжао в провинции Шаньдун.

Государственные компании могут также увеличить покупки американской нефти вследствие изменений геополитической обстановки. В разгаре китайско-американских торговых препираний государственная нефтяная компания Sinopec заявила, что увеличит импорт американских сортов нефти до исторически рекордных показателей по указанию правительства. В попытке смягчить накал страстей и частично сгладить серьезный торговый профицит 11 НПЗ Sinopec в ближайшее время впервые начнут перерабатывать американскую нефть. Государственные компании не сильно сопротивлялись рекомендации правительства, так как при наличии существенной разницы Brent – WTI (4–5 долл. за баррель) им вполне выгодно покупать американские сорта.

Таким образом, можно с уверенностью сказать, что при текущем положении дел на нефтяном рынке Соединенные Штаты к 2020 г. станут ведущей нефтедобывающей державой. Сумев оперативно задействовать новые технологические разработки и сделать горизонтальное бурение быстрее и эффективнее, американские компании создали основу для будущей экспансии, на которую их толкает насыщенность внутреннего рынка легкими сортами нефти. Основным вектором экспансии станет Азия, на долю которой и приходится большая часть растущего нефтяного спроса, однако частично эта тенденция затронет и Европу. Россия воспрепятствовать этому не сможет, но свои ключевые рынки она, без всякого сомнения, сохранит.

(Голосов: 24, Рейтинг: 3.67) |

(24 голоса) |